Налоги в Финляндии

Ставки налогов в Финляндии считаются одними из самых значительных в мире, однако, они окупаются и высоким уровнем жизни в этой стране. Система сбора налогов в Финляндии отлажена до мелочей, при этом финская налоговая политик несколько отличается от данной сферы в других странах. О том, кто должен делать отчисления в государственную казну, а также об основных видах финских налогов как для юридических, так и физических лиц пойдет речь далее в нашей статье.

Налоговая система Финляндии

Каждый, кто проживает на территории Финляндии, должен отчислять в государственную казну налоги, независимо от того, имеется у него финское гражданство или нет. Именно налоги с населения и составляют большую часть казны государства.

Система взимания налогов Финляндии имеет свои нюансы, отличные от других стран. Для наглядности приведем в пример несколько особенностей подхода финской налоговой системы:

- каждый, кто приезжает в Финляндию на работу в финской компании, оплачивает налоги, однако, если человек трудится в компании, расположенной вне территории страны, то ему платить налоги не требуется. Например, если человек живет в Финляндии и работает на российское агентство, то платить ничего не понадобится, а вот если он, находясь в России, консультирует финские организации, то налог заплатить потребуется.

- налогом не облагается прибыль, которая передается от финского филиала головной организации за рубежом;

- огромное количество товаров облагается акцизами (не только алкоголь, но и, например, соки);

- существуют и совсем необычные виды сборов, такие как, налог, связанный со спасением моряков, налог на собак, налог на почетный титул;

- если налоги уплачены авансом, плательщик получает право на ряд льгот;

- сумма переплаты в обязательном порядке возвращается в конце года:

- помимо материальных наказаний за налоговые нарушения, в стране имеются и уголовные;

- отсутствуют как минимальный размер налога, так и налог на получение прибыли в крупном размере;

- не облагаются налогом леса и другие хозяйственные угодья, поскольку их не относят к недвижимому имуществу.

Финляндия подписала соглашение об отсутствии двойного налогообложения с 75 государствами. Также допускаются налоговые вычеты из прямых налогов.

Какие налоги платят в Финляндии

Финские налоги подразделяются на две большие категории: прямые и косвенные. К прямым налогам относятся такие виды налогов, как: корпоративный, на получение дохода с капитала, имущественный, подоходный. Среди косвенных налогов, в свою очередь, основными являются: налог на добавленную стоимость или сокращенно НДС, социальные налоги, акцизы, таможенные пошлины.

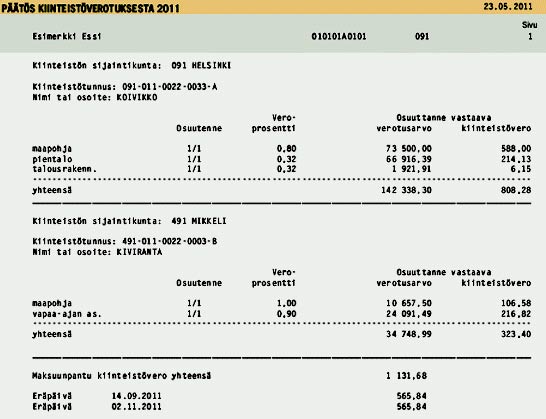

Налог на землю

Размер налога на землю зависит от того, имеется ли на участке строение. Если на участке отсутствует строение и фундамент под строительства, то ставка налогообложения будет составлять от 1 до 3% от кадастровой стоимости. Когда будут возведены строения, то к указанному проценту прибавится еще сбор на постройку.

Налог на прибыль

Сфера распространения корпоративного налогообложения охватывает, в первую очередь, на такие организационно-правовые формы, как ООО и кооперативы.

С юрлиц взимается корпоративный налог, а также налог на прирост капитала.

Подоходный налог играет главную роль. Его ставка составляет 20% от размера полученной прибыли. При этом, предусмотрено, что источником прибыли может являться коммерция, сельскохозяйственная деятельность, а также пассивный доход. Налог на прибыль, при этом, будет рассчитан из суммы совокупного дохода по каждому из вышеназванных источников.

В налог на прирост капитала для ООО и кооперативов включается корпоративный налог, и его ставка равна 20%.

Доход тех, кто осуществляет предпринимательскую деятельность не в качестве юридических лиц, облагается в совокупности, без соответствующего разделения на источники получения. Базовая ставка в этом случае составит 30%. Такую сумму оплачивают частные бизнесмены, самозанятые граждане, а также организации, работающие по форме товарищества.

В соответствии с финским законодательством, в стране действует прогрессивная шкала налогообложения, то ставка может меняться в зависимости от полученной суммы. Так, например, если доход указанных лиц составит больше чем 30 тысяч евро, то им уже придется платить налог по ставке 34%.

Транспортный налог

В Финляндии необходимо однократно оплатить налог на автомобиль, который взимается с новых автомобилей, произведенных в Финляндии, или подержанных, ввезены из-за границы. Сбор оплачивается при регистрации своего транспортного средства.

Для новых автомобилей ставка составляет 4% от их ликвидной стоимости плюс дополнительно 300 евро.

В отношении подержанной машины автовладелец может сделать выбор из двух возможных вариантов оплаты налога: заплатить 5% от стоимости плюс 750 евро или 1500 евро в качестве единой суммы.

Налоги в Финляндии для физических лиц

Подоходный налог — ставка НДФЛ в Финляндии

Подоходный налог в Финляндии оплачивается всеми, кто получает заработную плату, то есть, теми, кто осуществляет трудовую деятельность по найму. Это обязательный отчисление. В подоходный налог включены еще два налога: церковный и на медстрахование.

Размер налоговой ставки для разных лиц может отличаться, и на его размер влияют такие факторы, как площадь имеющегося жилого помещения (неважно, дом или квартира), состоит ли налогоплательщик в браке, имеет ли детей.

Финские граждане оплачивают как государственные, так и муниципальные налоговые сборы. При этом, для Финляндии характерно практически полное отсутствие налоговых льгот, только для малоимущих.

Средняя ставка финского подоходного налога составляет 36%.

Какой налог на зарплату придется заплатить зависит от ее размера. Если зарплата составляет меньше 16 тысяч евро в год, то налог платить не потребуется. На размер зарплаты от 16 до 24 тысяч евро в год распространяется шестипроцентная ставка, а обладатели зарплаты от 24 до 39 тысяч евро должны отчислить в государственную казну уже 17%, и так далее. Максимальный процента налога как для граждан страны, так и для иностранцев составляет 31%. Такую значительную сумму предстоит заплатить тем, кто получает сто тысяч и более евро за год.

Подоходный налог также выплачивается с пособия по безработице, родительского содержания, пенсии и стипендии.

Иностранцы, которые проживают на территории Финляндии свыше полугода, выплачивают налоги по тому же принципу, что и граждане страны. Для получения возможности платить налоги потребуется посетить магистрат по месту своего проживания и получить карту налогоплательщика, а также персональный код. Размер налога фиксирован и равняется 35% от суммы дохода. Это касается пенсии, гонорара и других поступлений. Налог с заработной платы будет взиматься по принципу, о котором шла речь выше.

Другие страховые взносы

Работодатели и частные предприниматели также делают отчисления в несколько социальных фондов.

Социальные фонды Финляндии включают социальное страхование, службу занятости, медицинское страхованием, пенсионное страхование. Суммы отчислений рассчитываются по следующим процентным ставкам:

- социальное страхование – 2%

- служба занятости и безработицы – 0,6%

- пенсионный фонд – 5,15%

Процедура уплаты налогов: сроки и штрафы за несвоевременную оплату

Налоги в Финляндии уплачиваются по авансовой системе. Сумма налога приблизительно рассчитывается самим налогоплательщиком самостоятельно и затем отчисляется во время платежного периода. Платежный период завершается в конце года, 31 декабря, и успеть перечислить сумму налога, требуется до этой даты. Если сумма была перечислена с переплатой, то в расчет берется только необходимая сумма налога, а остаток возвращается плательщику. Если же сумма недоплачена, то приходит соответствующее извещение о необходимости погасить долг. Налогоплательщики, которые вносят платежи авансом, могут рассчитывать на получение определенных льгот.

В случае, когда налоги не были своевременно уплачены по уважительной причине, налоговые органы страны могут войти в положение плательщика. Однако только на первый раз можно отделаться предупреждением. Если же налогоплательщик такое предупреждение проигнорировал, то к нему будут применены более строгие меры наказания. Сначала будет повышена процентная ставка – на сколько, будет зависеть и от суммы задолженности, и от серьезности самого нарушения. Следующим шагом уже станет привлечение к ответственности и лишение свободы на срок, который может составить минимум 4 месяца, а максимум 4 года.

За неуплату налогов организации несут ответственность его руководящие лица: собственник, управляющий директор и лица, отвечающие за исполнение финансовых функций на предприятии. Организации, которые не платят налоги, попадают в черные списки финских банков и других компаний, и впоследствии с ними просто отказываются иметь дело. Впоследствии неуплата приведет к признанию банкротства организации через специальную социальную комиссию. Если комиссией будет установлено, что неуплата произошла преднамеренно, руководство организации лишится своего имущества, а юридическое лицо навсегда будет отстранено от ведения коммерческой деятельности. Узнать больше о налогах в Финляндии Вы можете на сайте налоговой инспекции Финляндии.

НДС в Финляндии: сколько процентов, возврат

Налог на добавленную стоимость в Финляндии должен оплачиваться в каждом месяце. В данный вид налога входит три ставки. Базовая ставка достаточно высокая – она равняется 24%.

Кроме базовой ставки также имеются:

- Ставка 14% – на товары продовольствия, а также услуги общепита

- Ставка 10% – сферы транспорта, медицины, информации

Возврат налога с произведенных покупок получить достаточно просто. Для этого потребуется воспользоваться знакомой многим туристам системой Tax Free. Эта система используется практически о всех магазинах страны, и условием получения возврата является совершение покупки на сумму не менее 40 евро. Продукты и потребительские товары, при этом, учитываются раздельно, то есть, нужно купить на 40 евро или еды, или бытовых товаров. На книги и табачные изделия возврат не распространяется.

Продукция не должна быть распакована до тех пор, пока на счет покупателя не поступит сумма возврата. Сделать это лучше по возвращению домой, в течение трех месяцев с момента совершения покупки. Узнать больше о процедуре возврата Такс Фри в Финляндии можно здесь.

Кто и по какой ставке оплачивает налоги в Финляндии?

Тезисные данные

- Налог в Финляндии на зарплату составляет 31,75%.

- Доходы компаний, созданных в любой организационно-правовой форме, подлежат налогообложению по фиксированной ставке 20%.

- Прирост капитала включается в основную налоговую базу.

- Уровень НДС стандартный – 24%. Пониженные – 14%, 10% и 0%.

- Размер государственной пошлины колеблется в зависимости от типа операции, гербовый сбор отсутствует.

Хельсинки: общая налоговая политика

Все частные лица и предприятия, являющиеся подданными страны, обязаны оплачивать пошлины в полном объеме. Организация считается финской в случае, если она зарегистрирована на территории государства или в соответствии с местным законодательством. Физическое лицо считается налогоплательщиком, если за конкретный отчетный период оно провело внутри республики более 183 дней. Компании оплачивают сборы со всех видов доходов, полученных как в стране, так и за границей, это же касается и обычных граждан.

Если фирма приравнена к иностранной или декларацию подает гражданин другого государства, не являющийся налоговым резидентом юрисдикции, сбор пошлины производится в ограниченном объеме. В большинстве случаев выплачивается только налог у источника.

Налоги в Финляндии на зарплату и прибыль делятся на прямые и косвенные:

- Прямые: пошлины на заработную плату и доход, на перевод активов, дарение или наследство. Дополнительно взимаются церковный и муниципальный сборы.

- Косвенные: НДС, таможенные сборы и акцизы.

Юрисдикция подписала соглашение о пресечении двойного налогообложения с 75 странами, что помогает оптимизировать изыски. Законодательство допускает вычеты из прямого налога. Для ООО действует особая система ставок.

Налог на прибыль в Финляндии для физических лиц

Резидентом республики считается человек, имеющий на территории страны место постоянного проживания, и лица, проводящие в юрисдикции не менее полугода каждый отчетный период. Резидент оплачивает сборы с общемирового дохода, иностранцы с местной заработной платы и прибыли от недвижимости внутри границ государства.

Для обеих категорий населения применяется система двойного дохода, подразумевающая разделение прибыли на капитальную и заработанную.

- После уплаты налогов заработная плата в Финляндии уменьшается на 0-31,75%. Сколько именно процентов составит подоходный сбор зависит от степени обеспеченности резидента. Прогрессивная ставка подразумевает увеличение суммы сбора прямо пропорциональное росту прибыли частного лица. Если житель зарабатывает менее 16300 евро за год, его прибыль налогом не облагается. С зарплаты взимаются церковные, социальные, муниципальные и государственные отчисления.

- Накопленный капитал облагается по двум ставкам: 30% для суммы менее 40000 евро, 32% – при превышении указанного порога.

Ставка муниципального сбора колеблется от 16,5 до 22,5%, церковный налог составляет 1-2% от годового дохода.

Для всех нерезидентов ставка фиксирована – 35%. Каждый плательщик подает декларацию совместно с уполномоченными органами. После окончания налогового периода государственная служба рассылает заполненные формуляры. Контрагенту нужно проверить соответствие информации реальности и оплатить счет или внести изменения и передать документ вместе с оплатой до 15 мая года, следующего за налоговым.

Налоги на доходы в Финляндии для юридических лиц

Основная база складывается из прибыли от реализации товаров или оказания услуг, прироста капитала, а также пассивных доходов предприятия. На ближайшие годы утверждена ставка обложения в размере 20%. Несколько лет назад этот уровень составлял 24,5%. Снижение налогов оказало большое влияние на развитие бизнеса в Финляндии – привлекло иностранных инвесторов и увеличило количество местных предпринимателей.

- Прирост капитала. Вид прибыли включается в пошлинную базу и взимается по стандартной ставке. Если сбор отчисляется у физического лица, он приравнивается к налогу на доход от капитала и облагается по ставке 30%. Если сумма прироста более 40 тысяч евро – порог увеличивается до 32%.

- Разрешается перенос убытков на срок до 10 лет. Исключение составляют случаи, когда за период возникновения потерь было реализовано больше 50% акций предприятия. Отнесение потерь задним числом запрещено.

- При получении компанией-резидентом дивидендов от местной фирмы, налоговая ставка равна нулю. Если перевод получен от контрагента из стран ЕС или других государств, с него взимается налог по стандартной ставке.

- Дивиденды и роялти, оплаченные в пользу нерезидента, облагаются 20% пошлины.

Проценты у источника остаются свободными от налогообложения.

Сколько составляет НДС в Финляндии на сегодняшний день?

- Для большинства групп товаров и услуг применяется ставка 24%.

- Пониженный показатель – 14% – характерен для столовых, продовольствия и кормов для животных.

- 10% – для парикмахерских, мелкого ремонта, книг, лекарств, билетов на массовые развлекательные мероприятия, транспортных пассажирских перевозок и так далее.

- 0% – для социальных услуг, банковской, финансовой и страховой сфер.

Перед началом налогооблагаемой деятельности предприниматель должен уведомить о своих намерениях государственные органы. Процедура производится путем подачи формы Y1. Ведомство вносит компанию в реестр и назначает уровень НДС в соответствии с видом деятельности заявителя. При годовом товарообороте менее 8500 евро постановка на учет не обязательна, если уровень составляет от 8500 до 22500 евро, фирма может получить льготы или полное освобождение от вычетов.

Все туристы, совершавшие покупки внутри страны, могут вернуть часть потраченных денег. Например, возврат налога НДС можно получить на границе Финляндии при покупке телефона, бытовой техники или иного оборудования стоимостью более 70 евро.

Другие виды пошлин в юрисдикции

- Налог на землю в Финляндии. Если участок не застроен, не имеет фундаментов под строительство, то ставка составляет 1-3% от кадастровой стоимости. При возведении сооружений на приобретенной площади к данному проценту прибавляется сбор на постройку.

- Сбор на недвижимость для русских. Для иностранцев и нерезидентов действуют одинаковые ставки в размере от 0,15 до 1,35%. Конечная сумма ежегодного взноса зависит от ликвидно стоимости жилого или коммерческого объекта.

- Пошлина на автомобиль. Взимается как с новых, так и с подержаных авто, ввозимых на территорию страны. Сбор одноразовый, оплачивается при регистрации транспортного средства в стране. Налог на машину рассчитывается следующим образом: для новых – 4% от ликвидной стоимости + 300 евро сверху, для подержаных – 5%+750 евро или 1500 евро одной суммой. Вариант выбирает автовладелец.

- Налог с пенсии. Пенсия приравнивается к обычному доходу, как и зарплата. Облагается по той же прогрессивной ставке в зависимости от ежегодного уровня прибыли.

О других видах пошлин, а также особенностях системы налогообложения данной юрисдикции можно узнать на консультации с экспертом компании UraFinance.

Налоги в Финляндии

Налоги в Финляндии являются весьма высокими. Финляндия отличается высоким уровнем жизни, приличными зарплатами и достаточно совершенной налоговой системой. Размер налогового взноса напрямую зависит от уровня получаемой заработной платы. В Финляндии платить налоги обязаны все: как граждане этой страны, так и нерезиденты.

Памятник в центральной части Хельсинки

Классификация

Основную часть казны Финляндии составляют именно налоговые платежи с населения. В этой стране их разделяют на такие категории, как:

Прямые налоги состоят из:

- Корпоративного налога.

- Налога на доход с капитала.

- Подоходного налога.

- На имущество.

График сравнения различных финских налогов с другими странами Европы

Косвенные налоги составляют такие отчисления, как:

- На добавленную стоимость.

- Таможенная пошлина.

- Налоги на социальные нужды.

- Акцизный сбор.

Вернуться к оглавлению

Корпоративный налог

Корпоративные отчисления представляют собой выплаты с прибыли предприятия. Его уплачивают лишь юридические лица, то есть предприниматели, имеющие собственный бизнес.

Но для того чтобы платить корпоративный налог, предприятие должно находиться в статусе акционерного общества, фонда или кооператива. Другими словами, плательщик должен обладать статусом отдельного налогоплательщика. Размер налога равняется 26 процентам с ежегодной прибыли организации.

Отчисления с суммы капитала

Доход с капитала платится частными предпринимателями, обладающими более мелким бизнесом.

Разница корпоративного налога и дохода с капитала состоит в том, что корпоративный платят только компании с определённым статусом, а доход с капитала распространяется на всех остальных предпринимателей. Для таких предприятий существует два обязательных налога:

- В размере 18 процентов. Эта сумма рассчитывается исходя из суммарной стоимости активов предприятия. Таким образом, если общая стоимость активов организации равна 1000 евро, то предприниматель обязан заплатить 180 евро в год.

- В размере 28 процентов. Это налог с годового дохода или оборота предприятия.

Вернуться к оглавлению

Подоходный налог

Подоходный налог обязаны платить все, кто получает заработную плату, то есть являются наёмными работниками. Он входит в трудовой доход. Другими словами, подоходный налог является одним их общеобязательных отчислений. В подоходный налог включается церковный налог и платежи на обязательную медицинскую страховку.

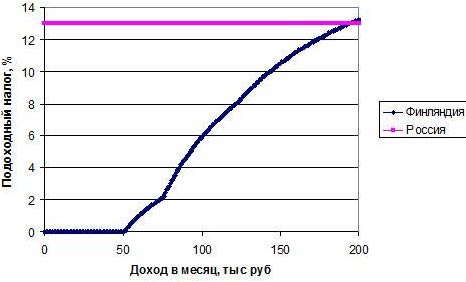

Сравнение величины подоходного налога в Финляндии и России

Размер подоходного налога напрямую зависит от уровня зарплаты. Чем выше оплата труда, тем соответственно выше будет налог. Минимальная налоговая ставка подоходного налога составляет 6 процентов, а максимальная равна 31 проценту.

Если годовая оплата труда менее 16 тысяч евро, то гражданин Финляндии не платит налог. Если заработная плата гражданина или нерезидента этого государства составляет более 16 тысяч, но менее 24 тысяч, то налогоплательщик обязан отчислять в государственную казну 6 процентов от своей заработной платы. При оплате труда свыше 24 тысяч, но менее 39 600, человек платит 17 процентов.

Если сумма оплаты труда свыше 39 600, но менее 71 300 евро, налог равняется 21.4 процента от общей суммы зарплаты. При зарплате от 71 300 евро до 100 тысяч, налог равняется 29.7 процента.

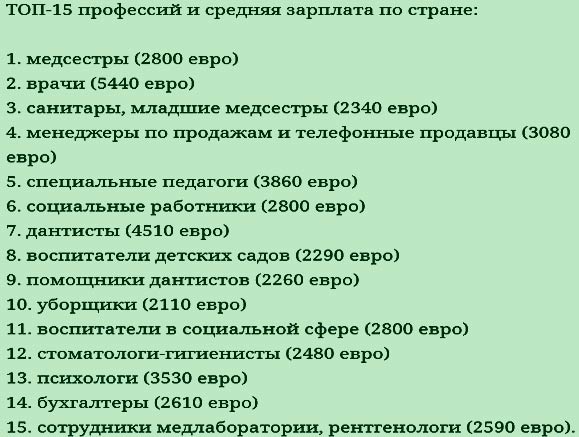

Сравнение зарплаты в Финляндии по различным специальностям

Если человек зарабатывает более 100 тысяч, то ему необходимо будет заплатить в казну 31.7 процента.

Отчисления на имущество

Многих иностранцев, желающих приобрести недвижимость на территории Финляндии, интересует, какие налоги при покупке имущества необходимо будет платить. Налог на приобретение имущества существует. При покупке имущества потребуется заплатить налог на недвижимость в Финляндии от 0.30 до 0.75 процента от общей стоимости имущества. Размер налога на имущества напрямую зависит от места расположения приобретаемой недвижимости.

Если приобретается земельный участок, то потребуется внести в государственную казну от 0.6 до 1.30 процента от общей стоимости земли.

На добавленную стоимость

Налог на добавленную стоимость, именуемый НДС, необходимо оплачивать ежемесячно. Основной ставкой является размер налога, составляющий 22 процента. 17 процентов взимается с пользования продовольственными товарами, 8 процентов отходит на развитие транспортной системы, изобретение печатной продукции, медикаментов, на средства массовой информации и т. п. Все отчисления производятся из заработных плат.

Отчисления в социальные фонды

Социальные фонды представлены такими организациями, как:

- Социальное страхование населения. Размер этого налога 2 процента.

- Служба занятости и безработицы. Размер 0.60 процента.

- Медицинское страхование и обслуживание.

- Пенсионное страхование. Его размер равен 5.15 процента.

Сравнение финской пенсии с другими странами

Отчисления в социальные фонды осуществляется только работодателями и предпринимателями.

Налогообложение на сезонных работах

Страна является лидером среди стран по количеству мигрантов, приезжающих работать в Финляндию на сезонных работах. Соответственно, иностранные представители также обязаны платить налоги в государственную казну.

Иностранцы, прибывшие работать на сезонные работы, платят налоги по одной из систем. Их всего две:

Упрощённая система налогообложения в Финляндии характеризуется единой выплатой в размере 35 процентов от заработной платы. Это подоходный налог. По такой системе платят более 85 процентов всех работающих мигрантов. Платить налог в таком размере могут лишь работники, приехавшие по рабочей визе категории С. Для мигрантов, работающих непосредственно на сезонных работах, существует единый налог. Он равен 510 долларам или 17 долларам каждый день.

Если 35 процентов от зарплаты превышает сумму в 510 долларов, то он обязан платить именно высчитываемый процент. Например: если зарплата иностранца равна 1500 евро, то он обязан платить 525 евро в месяц. Но если зарплата 1400, то платить он уже будет не 490 евро, а 510, то есть фиксированную сумму.

Прогрессивная система подходит лишь тем мигрантам, которые работают по длительному контракту, срок которого составляет более шести месяцев. Размер налога зависит от уровня заработной платы. Такие мигранты платят налоги наравне со всеми гражданами Финляндии. Платить обязаны все мигранты, независимо от рода их деятельности.

Но если мигранты работают на сезонных работах, то к общему списку, они должны платить ещё налог на сезонную работу. Его размер колеблется от уровня оплаты труда и колеблется от 2 до 10 процентов в год.

Налог на наследство

В Финляндии, как и в другой цивилизованной стране, присутствует налог на дарение. Налог напрямую зависит от степени родства и суммы наследства. Так, ближайшие родственники платят от 7 до 13 процентов. Дальние родственники должны оплачивать от 7 до 30 процентов.

Так, если наследниками являются родители, внуки, дети, муж или жена, то они платят 10 процентов от суммы наследства или дарения. Но это только в том случае, если сумма наследства не превышает 40 тысяч.

Если сумма выше этого показателя, но меньше 60 тысяч, то наследники обязаны заплатить 13 процентов. При наследстве более 60 тысяч, налог составляет 16 процентов. Для родственников второй очереди все налоговые ставки автоматически удваиваются при превышении суммы в 60 тысяч евро.

Квитанция оплаты коммунальных платежей

Налоговая система Финляндии является безупречной. Многие согласятся, что именно в этой стране, самые высокие налоги. В среднем гражданин Финляндии каждый месяц отчисляет из своей заработной платы около 36 процентов. Для иностранных граждан сумма налоговых платежей равняется 35 — 40 процентов. Все граждане Финляндии получают заработную плату уже с вычетом налогов. Работодатель обязан самостоятельно внести за своего наёмного работника все платежи в бюджет.

Налоговая система Финляндии

Все частные лица и предприятия, являющиеся подданными страны, обязаны оплачивать пошлины в полном объеме. Организация считается финской в случае, если она зарегистрирована на территории государства или в соответствии с местным законодательством. Физическое лицо считается налогоплательщиком, если за конкретный отчетный период оно провело внутри республики более 183 дней. Компании оплачивают сборы со всех видов доходов, полученных как в стране, так и за границей, это же касается и обычных граждан.

Все частные лица и предприятия, являющиеся подданными страны, обязаны оплачивать пошлины в полном объеме. Организация считается финской в случае, если она зарегистрирована на территории государства или в соответствии с местным законодательством. Физическое лицо считается налогоплательщиком, если за конкретный отчетный период оно провело внутри республики более 183 дней. Компании оплачивают сборы со всех видов доходов, полученных как в стране, так и за границей, это же касается и обычных граждан.

Если фирма приравнена к иностранной или декларацию подает гражданин другого государства, не являющийся налоговым резидентом юрисдикции, сбор пошлины производится в ограниченном объеме. В большинстве случаев выплачивается только налог у источника.

Налоги в Финляндии на зарплату и прибыль в 2018 году делятся на прямые и косвенные:

- Прямые: пошлины на заработную плату и доход, на перевод активов, дарение или наследство. Дополнительно взимаются церковный и муниципальный сборы.

- Косвенные: НДС, таможенные сборы и акцизы.

Юрисдикция подписала соглашение о пресечении двойного налогообложения с 75 странами, что помогает оптимизировать изыски. Законодательство допускает вычеты из прямого налога. Для ООО действует особая система ставок.

- Налог в Финляндии на зарплату в 2018 году составляет 31,75%.

- Доходы компаний, созданных в любой организационно-правовой форме, подлежат налогообложению по фиксированной ставке 20%.

- Прирост капитала включается в основную налоговую базу.

- Уровень НДС стандартный – 24%. Пониженные – 14%, 10% и 0%.

- Размер государственной пошлины колеблется в зависимости от типа операции, гербовый сбор отсутствует.

Подоходный налог в Финляндии

Действительно, государственные пошлины здесь не очень радуют глаз ни физических, ни юридических лиц. Так, подоходный сбор в Финляндии в среднем составляет 36%, тогда как в России 13%. На размер окончательной ставки для физических лиц влияет: площадь квартиры или дома, семейное положение, наличие детей. Граждане этой северной страны платят как муниципальные, так и государственные налоговые сборы. Это относится и к доходам, полученным на территории Суоми, и за её пределами. В данный сбор также включены платежи на обязательную медицинскую страховку и церковный налог.

Действительно, государственные пошлины здесь не очень радуют глаз ни физических, ни юридических лиц. Так, подоходный сбор в Финляндии в среднем составляет 36%, тогда как в России 13%. На размер окончательной ставки для физических лиц влияет: площадь квартиры или дома, семейное положение, наличие детей. Граждане этой северной страны платят как муниципальные, так и государственные налоговые сборы. Это относится и к доходам, полученным на территории Суоми, и за её пределами. В данный сбор также включены платежи на обязательную медицинскую страховку и церковный налог.

Налоговых льгот в этой стране практически не присутствует, а если и есть — то минимальные. От уплаты в казну государства здесь не освобождён никто, кроме малоимущих, даже местный Санта-Клаус не поможет.

Подоходный налог для иностранцев

Те же аспекты коснутся и жителей других стран, находящихся на территории Финляндии более 6 месяцев. Им придётся обратиться в магистрат по месту временного проживания, получить персональный код и в налоговом бюро оформить карточку налогоплательщика. Ставка налога на прибыль для иностранцев в Финляндии зафиксирована на отметке 35%. Это касается зарплат, пенсий и гонораров.

Что касается нерезидентов — их налоговая обязанность касается только доходов, полученных на территории Финляндии. Так, если вы проживаете в Суоми, но сделали работу для компании, зарегистрированной в России – ваш доход не будет облагаться. Сбор на финские источники доходов для нерезидентов составляет 28%.

Налог на зарплату

Процент налога на зарплату прямо зависит от её размера. Так, если вы получаете менее 16 тысяч евро в год – вы не платите его. Однако, если ваша заработная плата составляет от 16 до 24 тысяч евро, вы обязаны отчислять в государственную казну 6% от общей суммы. И так по возрастающей: оплата труда от 24 до 39 тысяч 600 евро облагается налогом в размере 17%, от 39 600 до 71 300 21,4% от заработной платы. Человек, получающий 100 тысяч евро в год будет пополнять казну на 31% от своей зарплаты. Это максимальный процент налога на зарплату как для граждан страны, так и для нерезидентов.

Налог на недвижимость

Для россиян станет приятной новостью то, что в Финляндии нет никаких ограничений для покупки недвижимости иностранцами. Такой покупатель в случае приобретения недвижимости как частное лицо, например, для туризма, должен посетить Государственную Административную палату для получения разрешения, за которое он отдаст 20 евро. Этот процесс носит формальный характер и не доставит затруднений.

Для россиян станет приятной новостью то, что в Финляндии нет никаких ограничений для покупки недвижимости иностранцами. Такой покупатель в случае приобретения недвижимости как частное лицо, например, для туризма, должен посетить Государственную Административную палату для получения разрешения, за которое он отдаст 20 евро. Этот процесс носит формальный характер и не доставит затруднений.

Леса и фермерские угодья не считаются недвижимостью в финском праве.

На протяжении полугода, до регистрации, покупатель квартиры или дома должен заплатить налог в размере 2 или 4% соответственно. Если в течении данного срока деньги не поступили в казну – он может возрасти в несколько раз.

Существует возможность не платить сбор на недвижимость. Такой чудесный шанс предоставляется покупателям, являющимися жителям Финляндии в возрасте от 18 до 40 лет, и для которых это первая покупка жилья. Россиянам, даже молодым, данная плюшка финского налогообложения не предлагается.

Ежегодно владельцу жилья нужно уплачивать сбор от 0,5% до 1,0% от его стоимости. Прибыль от аренды недвижимости облагается налогом в размере 30-32%.

НАЛОГИ НА ДОХОДЫ В ФИНЛЯНДИИ ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ

Основная база складывается из прибыли от реализации товаров или оказания услуг, прироста капитала, а также пассивных доходов предприятия. На 2018-2022 годы утверждена ставка обложения в размере 20%. Несколько лет назад этот уровень составлял 24,5%. Снижение налогов оказало большое влияние на развитие бизнеса в Финляндии – привлекло иностранных инвесторов и увеличило количество местных предпринимателей.

- Прирост капитала. Вид прибыли включается в пошлинную базу и взимается по стандартной ставке. Если сбор отчисляется у физического лица, он приравнивается к налогу на доход от капитала и облагается по ставке 30%. Если сумма прироста более 40 тысяч евро – порог увеличивается до 32%.

- Разрешается перенос убытков на срок до 10 лет. Исключение составляют случаи, когда за период возникновения потерь было реализовано больше 50% акций предприятия. Отнесение потерь задним числом запрещено.

- При получении компанией-резидентом дивидендов от местной фирмы, налоговая ставка равна нулю. Если перевод получен от контрагента из стран ЕС или других государств, с него взимается налог по стандартной ставке.

- Дивиденды и роялти, оплаченные в пользу нерезидента, облагаются 20% пошлины.

Проценты у источника остаются свободными от налогообложения.

НДС в Финляндии

Налог на добавочную стоимость в Финляндии оплачивается ежемесячно и его основная базовая ставка довольно высока – 24%. Расчёт НДС ведётся по трём видам ставок:

- 24% – основная;

- 14% – на продовольственные товары и услуги по общественному питанию;

- 10% – на транспорт, медикаменты, средства массовой информации и так далее.

Возврат налогов в Финляндии

Многие российские туристы слышали о возможности возврата НДС с товаров, которые они вывозят с территории Финляндии. В среднем, возможно сэкономить примерно 10% стоимости покупки. Такую манипуляцию можно произвести в финских магазинах, которые поддерживают систему Tax Free, и это почти все магазины Суоми.

Многие российские туристы слышали о возможности возврата НДС с товаров, которые они вывозят с территории Финляндии. В среднем, возможно сэкономить примерно 10% стоимости покупки. Такую манипуляцию можно произвести в финских магазинах, которые поддерживают систему Tax Free, и это почти все магазины Суоми.

Суть в том, что вы покупаете товар в одной торговой точке на сумму не меньше 40 евро, при том, что продукты питания и потребительские товары считаются отдельно. То есть, нужно набрать на 40 евро или финских лакомств или товаров для дома. А вот с книг и табачных изделии возврата налога получить не получится. После того, как вы стали счастливым обладателем финских товаров, не спешите их распаковывать – это одно из условий Tax Free. Лучше сделайте это дома, в течение 90 дней с момента покупки.

ДРУГИЕ ВИДЫ ПОШЛИН В ЮРИСДИКЦИИ

- Налог на землю в Финляндии. Если участок не застроен, не имеет фундаментов под строительство, то ставка составляет 1-3% от кадастровой стоимости. При возведении сооружений на приобретенной площади к данному проценту прибавляется сбор на постройку.

- Сбор на недвижимость для русских. Для иностранцев и нерезидентов действуют одинаковые ставки в размере от 0,15 до 1,35%. Конечная сумма ежегодного взноса зависит от ликвидно стоимости жилого или коммерческого объекта.

- Пошлина на автомобиль. Взимается как с новых, так и с подержаных авто, ввозимых на территорию страны. Сбор одноразовый, оплачивается при регистрации транспортного средства в стране. Налог на машину рассчитывается следующим образом: для новых – 4% от ликвидной стоимости + 300 евро сверху, для подержаных – 5%+750 евро или 1500 евро одной суммой. Вариант выбирает автовладелец.

- Налог с пенсии. Пенсия приравнивается к обычному доходу, как и зарплата. Облагается по той же прогрессивной ставке в зависимости от ежегодного уровня прибыли.

О других видах пошлин, а также особенностях системы налогообложения данной юрисдикции можно узнать на консультации с экспертом компании UraFinance.

Транспортный налог в Финляндии

В Суоми сбор на легковые автомобили оплачивается один раз на новые машины, произведённые или ввезённые в Финляндию или же на подержанные, привезённые в Финляндию из-за рубежа. Оплатить данный акциз необходимо в момент регистрации машины на территории Суоми.

Особенности сроков уплаты: утром деньги, вечером стулья

Налоги в Суоми вносят авансом, то есть, вы приблизительно подсчитываете, сколько дохода сможете получить в следующем году и до 31 декабря вносите определённую сумму. Планировать размер будущего дохода предприниматель должен самостоятельно. В общем, если вы переплатили, можете не беспокоиться — после сдачи декларации в декабре ваши деньги обязательно вернут. Или попросят заплатить недостающее.

Кстати, если вы платите сборы со всех доходов авансом на весь год, то можете рассчитывать на определённые налоговые льготы, а как было сказано выше — послаблений для налогоплательщиков в Финляндии предельно мало.

Неуплата налогов: а что? А вдруг?

Финские финансовые органы довольно лояльно относятся к тем, кто по уважительной причине один раз не уплатил процент в государственную казну. Однако, если после предупреждения вы продолжили делать вид, что не знаете ничего о существовании фискальной системы – вам напомнят. Чаще всего таким напоминанием будет повышение процента налогов. Его размер зависит от суммы неуплаты и от степени серьёзности нарушения. Но если ваша забывчивость приняла крупные масштабы – вас могут отправить закреплять знания в финскую тюрьму сроком от 4 месяцев и до 4 лет, для особо забывчивых. Причём восполнять знания отправятся и собственник фирмы, и исполнительный директор, и сотрудник, отвечавший за налоги.

Финские финансовые органы довольно лояльно относятся к тем, кто по уважительной причине один раз не уплатил процент в государственную казну. Однако, если после предупреждения вы продолжили делать вид, что не знаете ничего о существовании фискальной системы – вам напомнят. Чаще всего таким напоминанием будет повышение процента налогов. Его размер зависит от суммы неуплаты и от степени серьёзности нарушения. Но если ваша забывчивость приняла крупные масштабы – вас могут отправить закреплять знания в финскую тюрьму сроком от 4 месяцев и до 4 лет, для особо забывчивых. Причём восполнять знания отправятся и собственник фирмы, и исполнительный директор, и сотрудник, отвечавший за налоги.

Вообще, подобные преступления в Финляндии относятся к «тяжким». Помимо тюремного заключения существует также и «моральное» наказание: с фирмой, получившей «чёрную метку» перестают работать банки, невозможно будет открыть новые счета, другие компании не будут оказывать своих услуг. Известен случай, что организации-должнику просто не сдали в аренду ящики для переезда.

Если и после этих мер никаких действий не было предпринято – специальная комиссия объявляет о банкротстве. И если окажется, что банкротство было преднамеренным – будет изъято имущество членов совета директоров, в счёт уплаты налогов. И помимо этого комиссия практически всегда объявляет о вечном запрете на предпринимательскую деятельность для должника.

В заключение

Налоги в Суоми по-прежнему остаются одними из самых высоких в мире. Однако, эта система хорошо отлажена и действует безотказно. Доказательством тому служит 6 место Финляндии в списке ООН по индексу счастья.

Налоги в Суоми по-прежнему остаются одними из самых высоких в мире. Однако, эта система хорошо отлажена и действует безотказно. Доказательством тому служит 6 место Финляндии в списке ООН по индексу счастья.

Какие налоги в Финляндии в 2022 году

Нужно ли вообще платить налоги в Финляндии, если вы не являетесь гражданином этой страны? На самом деле это зависит вовсе не от того, есть ли у вас финский паспорт, а от того, где находится источник вашего дохода. Например, если вы живете в Суоми, но при этом разрабатываете дизайн-проекты для петербургского архитектурного бюро, платить ничего не нужно, ведь организация, на которую вы работаете, расположена в России. И, наоборот, если вы никуда не уезжали, но, например, консультируете финские компании по различным вопросам, налог уплатить придется.

Классификация

Основную часть казны Финляндии составляют именно налоговые платежи с населения. В этой стране их разделяют на такие категории, как:

Прямые налоги состоят из:

- Корпоративного налога.

- Налога на доход с капитала.

- Подоходного налога.

- На имущество.

Косвенные налоги составляют такие отчисления, как:

- На добавленную стоимость.

- Таможенная пошлина.

- Налоги на социальные нужды.

- Акцизный сбор.

Общая характеристика

О том, какой налог в Финляндии, можно судить, изучив особенности системы налогообложения:

- если человек приехал в Финляндию, работает на финскую компанию, то он всегда платит налоги, но если работает на компанию, которая находится не на территории страны, то налоги не платит;

- передача прибыли от филиала в Финляндии в головную зарубежную организацию не облагается налогом;

- акцизами обложено большое количество товаров (алкогольная продукция, соки, лимонады);

- есть особые сборы, например, сбор на спасение моряков;

- есть налог на собак;

- лес и фермерское угодье не являются недвижимостью, потому не облагается налогом;

- налог на почетный титул;

- уплата всех налогов авансом дает право получения некоторых льгот;

- переплату налогов обязательно вернут уже в декабре;

- наказание за налоговые нарушения не только материальные, но и уголовные;

- нет налогов на «сверхприбыль», нет минимальных налогов.

Налог на прибыль организации

Самыми распространенными правовыми формами юридических лиц, на которые распространяется корпоративное налогообложение, являются общества с ограниченной ответственностью (Osakeyhtiön) и кооперативы (Оsuuskunta). Местное законодательство позволяет выделить следующие налоги в Финляндии для юридических лиц:

- корпоративный подоходный налог;

- налог на прирост капитала.

Основным, безусловно, является подоходный налог, взыскиваемый по ставке 20 % от суммы полученной прибыли. Предусматривается три возможных источника получения прибыли – коммерческая деятельность, сельское хозяйство и пассивный личный доход. Расходы по каждому из них могут учитываться только в рамках того источника, в котором они были понесены.

Закон допускает перераспределять понесенные юридическим лицом убытки, учитывая их в отчетности на протяжении последующих 10 лет по мере возникновения дохода, но только в рамках того источника, в котором они были понесены.

Налог на прирост капитала

Налог на прирост капитала у обществ с ограниченной ответственностью и кооперативов уже включен в корпоративный налог и облагается по ставке также в 20 %.

Другое дело частные предприниматели и самозанятые лица, товарищества и открытые компании, ведущие бизнес не в качестве юрлиц. Их доход облагается совокупно, без распределения на источники. Базовая ставка – 30 %. Но размер налогов в Финляндии принято взымать по прогрессивной ставке, поэтому если сумма дохода указанных лиц превысит 30 тыс. евро, размер ставки увеличится до 34 %.

Подоходный налог

Подоходный налог обязаны платить все, кто получает заработную плату, то есть являются наёмными работниками. Он входит в трудовой доход. Другими словами, подоходный налог является одним их общеобязательных отчислений. В подоходный налог включается церковный налог и платежи на обязательную медицинскую страховку.

На размер этой ставки влияют следующие параметры:

- площадь дома или квартиры;

- семейное положение;

- дети.

Следует отметить, что в этот сбор также включены платежи на обязательное медицинское страхование и церковный налог. Особенностью подоходного налога в этой стране является практическое отсутствие системы налоговых льгот, либо она совсем минимальна.

Налог на зарплату

Процент налога на зарплату прямо зависит от её размера. Так, если вы получаете меньше 16 тысяч евро в год – вы не платите его вообще. Однако, если ваша заработная плата составляет от 16 до 24 тысяч евро, вы обязаны отчислять в государственную казну 6% от общей суммы дохода. И так по возрастающей:

- оплата труда от 24 до 39 тысяч 600 евро облагается налогом в размере 17%,

- от 39 600 до 71 300 21,4% от заработной платы.

- получающий 100 тысяч евро в год будет пополнять казну на 31% от своей зарплаты.

Это максимальный процент налога на зарплату как для граждан страны, так и для нерезидентов.

Отчисления на имущество

Для россиян станет приятной новостью то, что в Финляндии нет никаких ограничений для покупки недвижимости иностранцами. Такой покупатель в случае приобретения недвижимости как частное лицо, например, для туризма, должен посетить Государственную Административную палату для получения разрешения, за которое он отдаст 20 евро. Этот процесс носит формальный характер и не доставит затруднений.

На протяжении полугода, до регистрации, покупатель квартиры или дома должен заплатить налог в размере 2 или 4% соответственно. Если в течении данного срока деньги не поступили в казну – он может возрасти в несколько раз.

Существует возможность не платить сбор на недвижимость. Такой чудесный шанс предоставляется покупателям, являющимися жителям Финляндии в возрасте от 18 до 40 лет, и для которых это первая покупка жилья. Россиянам, даже молодым, данная плюшка финского налогообложения не предлагается.

НДС в Финляндии

Налог на добавочную стоимость в Финляндии оплачивается ежемесячно и его основная базовая ставка довольно высока – 24%. Расчёт НДС ведётся по трём видам ставок:

- 24% – основная;

- 14% – на продовольственные товары и услуги по общественному питанию;

- 10% – на транспорт, медикаменты, средства массовой информации и так далее.

Налогообложение полученного наследства

Налог на наследство в Финляндии (Perintöveroa) взымается при условии, что умерший на момент смерти проживал в стране, а стоимость полученного наследниками имущества превышает 20 тыс. евро. Законодательство делит наследников на 2 налоговых класса:

| Стоимость имущества | Минимальная сумма налога | Налоговая ставка |

|---|---|---|

| От 20 000 до 40 000 | 100 | 7 |

| От 40 000 – 60 000 | 1500 | 10 |

| От 60 000 до 200 000 | 3500 | 13 |

| От 200 000 до 1 000 000 | 21700 | 16 |

| 1 000 000 -∞ | 149700 | 19 |

I класс – это супруги, гражданские партнеры, дети, внуки, родители, дедушки и бабушки. К ним применяются следующие ставки.

| Стоимость имущества | Минимальная сумма налога | Налоговая ставка |

|---|---|---|

| От 20 000 до 40 000 | 100 | 19 |

| 40 000 – 60 000 | 3900 | 25 |

| От 60 000 до 200 000 | 8900 | 29 |

| От 200 000 до 1 000 000 | 49500 | 31 |

| 1 000 000 – | 297500 | 33 |

II класс – это все остальные наследники, в том числе по завещанию. К ним применяются следующие ставки.

Отчисления в социальные фонды

Социальные фонды представлены такими организациями, как:

- Социальное страхование населения. Размер этого налога 2 процента.

- Служба занятости и безработицы. Размер 0.60 процента.

- Медицинское страхование и обслуживание.

- Пенсионное страхование. Его размер равен 5.15 процента.

Отчисления в социальные фонды осуществляется только работодателями и предпринимателями.

Налогообложение иностранцев в Финляндии

Для целей налогообложения не имеет значение гражданство налогоплательщика, куда более важно его налоговое резиденство. Выше были описаны правила налогообложения для резидентов, проживающих в Суоми более 183 дней в году (для физлиц) либо созданных в Финляндии и осуществляющих хозяйственную деятельность по финским законам (для организаций). Нерезиденты Финляндии обязаны платить налоги только с тех доходов, которые получены ими от финских источников.

На них распространяется единая ставка для нерезидентов в размере 35 % от зарплаты, и эта модель имеет название «упрощенное налогообложение». Нерезиденты могут уменьшить сумму налога на размер налогового вычета в размере 17 евро в день или 510 евро в месяц. Расчет страховых взносов осуществляется до применения указанного вычета.

Транспортный налог

Как таковой транспортный налог в Финляндии в виде платы за использование автомагистралей отсутствует. Транспортный налог – это единоразовая выплата. Она взимается с новых машин, собранных на финской территории, или с поддержанных авто, привезенных из-за рубежа. Налог на автомобиль оплачивается в процессе регистрации.

Возврат налогов в Финляндии

Многие российские туристы слышали о возможности возврата НДС с товаров, которые они вывозят с территории Финляндии. В среднем, возможно сэкономить примерно 10% стоимости покупки. Такую манипуляцию можно произвести в финских магазинах, которые поддерживают систему Tax Free, и это почти все магазины Суоми.

Суть в том, что вы покупаете товар в одной торговой точке на сумму не меньше 40 евро, при том, что продукты питания и потребительские товары считаются отдельно. То есть, нужно набрать на 40 евро или финских лакомств или товаров для дома. А вот с книг и табачных изделии возврата налога получить не получится. После того, как вы стали счастливым обладателем финских товаров, не спешите их распаковывать – это одно из условий Tax Free. Лучше сделайте это дома, в течение 90 дней с момента покупки.

Процедура уплаты в 2022 году

Порядок уплаты налогов в Финляндии физическими лицами относительно прост. Налоговым агентом по подоходному налогу на зарплату является работодатель. Самостоятельно заполнять налоговую декларацию и подавать ее в налоговые органы не нужно, налоговая администрация самостоятельно рассылает налоговые декларации налогоплательщикам-физлицам в марте-апреле каждого года. Если в декларации все указано правильно и учтены все налогооблагаемые доходы, никаких действий предпринимать не нужно. В случае внесения исправлений вернуть в налоговые органы декларацию необходимо до 21 мая. Кроме того, электронный сервис налоговой службы позволяет предварительно уведомить налоговую о новых доходах.

Установленные сроки

Уплата налогов в Финляндии происходит по авансовой системе, что означает заранее. Налогоплательщик должен сам рассчитать приблизительную сумму налоговых отчислений и оплатить его не позднее даты завершения периода (до окончания года). если была переплата, то с вас вычислят сумму налоги, а остаток вернут. При не доплате вам придет оповещение о недостающей сумме.

Последствия неуплаты

Что будет, если не заплатить налоги? В этой ситуации налоговые службы Финляндии обычно следуют правилу под названием «на первый раз прощается». Это значит, что если обнаруживается, что фирма или индивидуальный предприниматель не заплатили налоги, им сначала напоминают об этом и только потом принимают меры. Санкции бывают разными. Например, когда обнаруживается, что человек состоял на учете как безработный, но при этом тайком подрабатывал частным образом, его чаще всего просто лишают пособия. Если же выясняется, что успешная фирма в течение многих лет не доплачивала огромные суммы налогов, дело для ее владельцев и руководителей может закончиться тюремным заключением.

Заключение

Подводя итоги, налоги Финляндии характеризуется достаточно большим количеством разнообразных сборов, имеющих определенные особенности в плане начисления и выплаты. При этом, государство строит отношения с налогоплательщиками на принципах уважения прав и свобод, а также дифференциации начисляемой суммы вычетов и получаемой прибыли. В целом, данная система является относительно устойчивой, поскольку правила исчисления сборов не меняются уже достаточно долго.

Налоги в Финляндии: особенности, виды налогов, сроки уплаты

Налоги в Финляндии значительные, хотя эта страна входит в пятерку «счастливых стран», где граждане полностью довольны своей жизнью. Большинство финнов имеют высокий уровень, как в материальном плане, так и в духовном. Несмотря на то, что ставки по налогообложению велики и многие категории льгот отсутствуют, финское население на жизнь не жалуется. Но если рассматривать с экономической точки зрения, то система уязвленная, потому что основное пополнение козны происходит именно из взносов населения.

Финляндия может похвастаться строгой системой контроля оплаты. Это позволяет систематизировать выплаты и не накапливать людям больших задолженностей. Финны, дисциплинированные люди, и не допускают штрафных санкций, которые в Финляндии высоки. Основные выплаты, от которых пополняется козна – это налоги на прибыль и на товары и услуги.

Финляндия может похвастаться строгой системой контроля оплаты. Это позволяет систематизировать выплаты и не накапливать людям больших задолженностей. Финны, дисциплинированные люди, и не допускают штрафных санкций, которые в Финляндии высоки. Основные выплаты, от которых пополняется козна – это налоги на прибыль и на товары и услуги.

Особенности налогообложения

Налоговая система состоит из нескольких основных налогооблагаемых баз. Если говорить об особенностях налогообложения на территории страны, то есть несколько любопытных моментов:

- пенсия облагается прогрессивными ставками, в размере от 7 до 40%;

- деньги, полученные от вложений, нужно учитывать в декларации и от их суммы отдать государству 28%;

- если человек не является гражданином Финляндии и живет здесь не более года, то он платит только на тот доход, который получил на финской территории;

- на гонорары и дивиденды составляет 28%;

- на недвижимость имеет две ступени. Первая единовременная выплата взимается за покупку жилья (квартира – 2%, дом – 4%), последующая ежемесячная ставка составляет около 0,5% в зависимости от нормативных актов муниципалитета;

- жилье, которое сдается в аренду, оплачивается сбором в 28% ежемесячно.

Несмотря на все эти жесткие показатели, в Финляндии много долгожителей и их вполне устраивает налоговое законодательство. Высокая ставка налогообложения на пенсию связана с тем, что четвертая часть жителей Финляндии пенсионеры, которые вышли на пенсию в возрасте 65 лет.

Несмотря на все эти жесткие показатели, в Финляндии много долгожителей и их вполне устраивает налоговое законодательство. Высокая ставка налогообложения на пенсию связана с тем, что четвертая часть жителей Финляндии пенсионеры, которые вышли на пенсию в возрасте 65 лет.

Налоги для физических лиц отличаются от юридических лиц, но в среднем они составляют 36% от доходов граждан.

Бывают двух видов: трудовые и капитальные. Первые – это зарплата, а вторые – продажа и сдача в аренду имущества. НДС в стране составляет 28%. Цифра большая, если сравнивать, например, с Россией.

Если иностранец работает на финском предприятии, то обязан оплачивать сборы, а если предприятие другого государства, то нет.

Рассмотрим интересные налоговые обложения, которые для россиян будут в диковинку:

Рассмотрим интересные налоговые обложения, которые для россиян будут в диковинку:

- за домашних питомцев;

- на спасение моряков;

- если человек получил почетный титул, то он тоже должен делать за него выплаты.

Правительством приветствуется оплата вперед, в этом случае финский гражданин может получить льготы. За уклонение от уплаты не только санкции, но также предусмотрена уголовная ответственность.

Люди, желающие переехать в Финляндию, часто интересуются, сколько процентов составляет подоходный налог.

Он равен 36%, но не фиксированный, на него влияют следующие показатели:

- площадь жилья;

- семейное положение;

- количество детей.

Нельзя забывать о том, что этот налог так же оплачивает медицинскую страховку и сбор на церковные нужды. От сбора освобождены малоимущие граждане, а их процент на финской земле очень мал. Налоги на зарплату зависят от ее размера.

Рассмотрим показатели доходов в год:

Рассмотрим показатели доходов в год:

- менее 16000 евро в год, не начисляется;

- от 16000 до 24000 евро в год — 6%;

- от 24000 до 40000 евро в год — 17%;

- от 40000 до 71000 евро – 21,4%;

- свыше 100000 евро – 32%;

Важно! А вот налог на автомобиль в Финляндии оплачивается один раз в момент покупки автомобиля и чем транспорт новее, тем выше ставка.

Безупречная налоговая система

Налоговый кодекс Финляндии отсутствует, его заменяют отдельные законы, принятые правительством. Но основная проблема системы не в этом. Чем больше гражданин зарабатывает, тем больший процент ему придется отдать государству. Более того, успешные люди с высокими зарплатами лишены всех льгот. Кому то покажется это несправедливым. Кто-то полжизни потратил на образование и подъем по карьерной лестнице и должен плодами своих трудов делиться с государством, а люди, работающие без квалификации, вообще освобождены от налогообложения.

Несмотря на эту несправедливость, есть и масса положительных сторон, которые нельзя не учесть. Россиянин, взглянув на цифры, указанные выше, решит, что он живет в раю с 13% подоходного налога в России, но не все так просто. Подоходный сбор включает в себя:

Несмотря на эту несправедливость, есть и масса положительных сторон, которые нельзя не учесть. Россиянин, взглянув на цифры, указанные выше, решит, что он живет в раю с 13% подоходного налога в России, но не все так просто. Подоходный сбор включает в себя:

- бесплатное и качественное медицинское обслуживание;

- бесплатное образование в лучших вузах страны;

- гарантия помощи государства в сложных ситуациях;

- компенсация ущерба при стихийных бедствиях и помощь;

- помощь социальных работников и психологов в воспитании детей.

Пенсии пожилых настолько высокие, что они могут позволить себе все, что только пожелают и подоходный даже в 30%, этого факта не изменит. Другое дело финские студенты, даже при бесплатном образовании не могут себе позволить жить на широкую ноги, пока не получат профессию. С другой стороны, подработку никто не отменял.

Это в России не можно совмещать работу с учебой, а финны подрабатывают со школьной скамьи, чтобы иметь личные деньги и уже в юном возрасте не зависеть от родителей. Это не говорит о том, что они стремятся к независимости, а просто желание «не сидеть на шее у родителей» у настоящего финна в крови.

Возврат

Первый возврат денежных средств, о котором стоит упомянуть, это переплата по сборам в течение всего года. В этом случае человек получает излишки не позднее декабря каждого года.

Также существует система Tax Free, тесно связанная с магазинами и оплатой услуг. Гражданин имеет право вернуть себе 10% от всех своих покупок. Сумма покупки не должна быть ниже 40 евро и покупку нельзя распаковывать в течение 3 месяцев. В этом случае возврат будет осуществлен.

Также существует система Tax Free, тесно связанная с магазинами и оплатой услуг. Гражданин имеет право вернуть себе 10% от всех своих покупок. Сумма покупки не должна быть ниже 40 евро и покупку нельзя распаковывать в течение 3 месяцев. В этом случае возврат будет осуществлен.

Чаще всего по этой системе финны покупают подарки и мебель. Помните, книжные товары, и табачные изделия в категорию возврата процентов не входят.

Сроки уплаты

Любой финн знает, что налоговые выплаты нужно производить вперед. Каждый сам примерно должен оценивать сумму своего общего ежемесячного дохода, умножать на процентную ставку по той категории, в которую входит эта сумма, и оплачивать сбор. Если средства буду уплачены сверх нормы, то излишек вернут. Если будет небольшая недоплата, по человеку выставят счет на эту сумму.

В Финляндии нет специальных организаций, которые обязаны составлять налоговые декларации, гражданин должен делать это самостоятельно, а государственные службы лишь проверяют по тем документам, что будут предоставлены физическим или юридическим лицом. Кто платит вперед, для того предусмотрены небольшие, но приятные льготы.

В Финляндии нет специальных организаций, которые обязаны составлять налоговые декларации, гражданин должен делать это самостоятельно, а государственные службы лишь проверяют по тем документам, что будут предоставлены физическим или юридическим лицом. Кто платит вперед, для того предусмотрены небольшие, но приятные льготы.

Практические советы

Все выше перечисленное не говорит о том, что финское правительство не ведет учета. Просто это не делается с таким фанатизмом и надзором, как в России лишь потому, что каждый финн знает свою ответственность и обязательства перед государством. Финляндия, наверное, единственная страна, в которой вопрос о гражданах, уклоняющихся от налоговых выплат, стоит так остро.

Каждый финн знает, что если выплаты задерживаются по уважительным причинам, государство пойдет на встречу, а если нет, можно даже попасть в тюрьму. Компания, которая уклоняется от выплат, сразу лишается лицензии, и ей запрещают заниматься торговлей или другим видом деятельности на финской территории.

Если говорить о других выплатах, то даже налог на наследство или дарение очень высок. Даже для родственников составляет от 10%. Опять все зависит от суммы подаренной или наследованной собственности.

Если говорить о других выплатах, то даже налог на наследство или дарение очень высок. Даже для родственников составляет от 10%. Опять все зависит от суммы подаренной или наследованной собственности.

Если говорить о сборах, установленных в Лапландии и деревне Деда Мороза, то русский скажет, что они вообще не подъемные.

Подведем итог! Тем не менее, налоговая система в стране Северного сияния действительно идеальна и работает, как часы. Если сопоставить все преимущества и недостатки, то финны живут хорошо и защищено в отличие от других стран мира.

Интересное видео: особенности финских налогов

Налоги Финляндии: на недвижимость, на зарплату и его возрат для юридических и физических лиц – актуальные сведения!

Финляндия является развитым европейским государством со своими особенностями регулирования многих сфер общественной жизни. Не является в этом плане и налоги Финляндии. Налоговая система имеет свои особенности, которые мы рассмотрим более подробно. Но для начала хотелось бы отметить тот факт, что в этом государстве органы власти заботятся не только о пополнении бюджета за счет налоговых поступлений, но и о благосостоянии общества. Возможно, именно по этой причине налоговая ставка здесь зависит от уровня финансовой обеспеченности. Но рассмотрим все по порядку.

Мы приготовили для вас информативную статью. Но прежде, чем начать ее читать, рекомендуем посмотреть видео – обзор налоговой системы в Финляндии от обычного жителя страны.

Содержание:

Все налоговые платежи с населения Финляндии подразделяются на 2 типа:

К первому типу относят:

- федеральные налоги на прибыль,

- налог на дарение,

- налоги с полученных доходов (разновидность сбора на прибыль),

- налог на передачу имущества.

Их получателем является государство, а источником накопления – федеральный бюджет. Помимо этого, здесь существует такое понятие как муниципальный сбор. Они уплачиваются в местные бюджеты отдельных муниципалитетов. Действующее законодательство позволяет субъектам устанавливать такие сборы. Однако, при этом они не должны пересекаться с федеральными, а также не должны нарушать законные права и интересы тех, кто проживает в том или ином населенном пункте.

Еще одним обособленным типом является церковный сбор. Он также относится к прямым и выплачивается всеми физическими лицами, которые получают официальный доход. Его размер составляет 2 процента от получаемого дохода.

Целью его выплаты является поддержание на государственном уровне религиозной конфессии, к которой причисляет себя плательщик.

К косвенным относятся все остальные типы налогов:

- на наследство,

- на недвижимость,

- на добавленную стоимость и т.д.

Данные виды сборов также имеют своей целью пополнение бюджета, однако их выплата носит частный характер, а размер не столь велик.

Рассмотрим более тщательно, как же начисляется подоходный налог в Финляндии или вычет на прибыль (по сути, это один и тот же вид платежей, только его плательщиками признаются разные лица – физические либо юридические).

Подоходный налог в Финляндии для физических лиц или налог на прибыль для организаций

Подоходный налог в Финляндии, а также сбор на прибыль предприятий и учреждений – это основные налоги Финляндии для физических лиц и для юридических лиц. Их величина и правила исчисления сформировались уже давно, и в 2017 году они не притерпели никаких изменений.

Налог на прибыль для юридических лиц – 20% в казну государства!

Сбор на прибыль подлежит выплате всеми организациями и предприятиями, относящимися к юрисдикции Финляндии. Установить, находится ли конкретная компания под юрисдикцией, весьма просто – нужно установить местонахождение ее головного офиса или филиала (при наличии такового). Если юридически адресом значится населенный пункт, расположенный в Финляндии либо предприятие, фактически осуществляет здесь деятельность – оно является резидентом Финляндии и должно отчислять сборы в ее бюджет. Размер сбора на прибыль таких организаций является фиксированным и составляет 20 процентов от прибыли, полученной по результатам предыдущего отчетного периода (о продолжительности данного периоды мы поговорим чуть позднее). Никаких исключений здесь нет.

Налоги в Финляндии для физических лиц не фиксированный!

Налоги в Финляндии для физических лиц – уплачиваться гражданами. Подоходный налог и в Финляндии. Его величина не является фиксированной – это как раз особенность прогрессивной системы налогообложения.

Все налоги в Финляндии для физических лиц делятся на резидентов и нерезидентов. Исходя из этого принципа, и определяются особенности налогообложения.

Какой налог положен резидентам страны?

Резидентом является физическое лицо, которое находится на ее территории и осуществляет какую-либо трудовую деятельность или получает пособия, социальные выплаты и т.д. на протяжении 6 месяцев в течение календарного года. Для такого лица налоговая ставка подоходного сбора прямо зависит от уровня его доходов. Границы налоговой ставки зафиксированы и составляют от 6 до 31,75 процентов от полученных доходов. При этом, для исчисления налоговой базы берется только доход самого плательщика. Ни родственники, ни члены семьи в этом плане не играют никакой роли.

Налог для нерезидентов страны (физическое лицо)

Если физическое лицо работает в компании, находящейся под юрисдикцией Финляндии либо находится на территории данного государства менее 6 месяцев, он является нерезидентом. Однако, данный статус не освобождает его от выплаты сборов в финский бюджет. Для него все также основным является подоходный сбор, а его ставка составляет 30 процентов от дохода.

Возвращаясь к сбору на прибыль организаций, необходимо отметить, что даже при постоянной ставке его размер можно уменьшить. Сделать это достаточно просто, предоставив сведения о расходах по амортизации оборудования, а также прочих расходах, которые имеют важное для организации значения.

Подоходный налог в Финляндии, уплачиваетя физическими лицами, но его непосредственным плательщиком является работодатель либо иной налоговый агент.

Здесь налоги Финляндии ничем не отличаются от российских. При получении расчетного листка работник видит из его содержания, был ли удержан и перечислен соответствующий сбор. Если по какой-то причине работодатель не удержал сбор с работника, его ждет определенное наказание (правда, его назначение находится в компетенции трудового, а не налогового права). Что касается работника, то он должен самостоятельно в таком случае рассчитать и перечислить этот сбор. В связи с этим, возникает вопрос относительно санкций, которые могут последовать за неуплату сбора.

Если не платить налог в Финляндии?

Если подоходный налог в Финляндии для физических лиц не отчисляется, при отсутствии подобных действий со стороны работодателя, то его ждет начисление пеней и штрафов. Их размер, как и налогооблагаемая база, определяется индивидуально и зависит от суммы полученного дохода. Чисто теоретически за сокрытие сборов предусмотрена и уголовная ответственность в виде лишения свободы сроком до 4 лет. Однако, данное наказание больше касается руководства юридических лиц и назначается, как правило, за неуплату сбора на прибыль, если его размер является слишком большим. Впрочем, современная государственная политика в стране направлена на гуманизацию уголовного наказания, поэтому даже за серьезные нарушения, как правило, следуют крупные штрафные санкции, а не карательные меры.

Особенности исчисления налога на прирост капитала и исчисления отчетного периода

Сбор на прирост капитала является еще одним видом основных пошлин, которые уплачиваются юридическими лицами. В отличие от сбора на прибыль, составной частью которого он является, сбор на прирост капитала имеет фиксированную ставку. Она равняется 20 процентам от чистой прибыли (без учета расходов), полученной по результатам отчетного периода.

Таким образом, мы вновь видим, что одним из моментов, который влияет на налоги Финляндии, является исчисление отчетного периода.

Применительно к финскому законодательству, отчетный период бывает двух типов:

Что касается первичного отчетного периода, то он может быть равен от 12 до 18 месяцев с момента постановки на специальный налоговый учет. В дальнейшем данный период будет составляет 12 месяцев, то есть 1 календарный год. Начинается отчетный период 1 января, а заканчивается, соответственно, 31 декабря.

По истечении отчетного периода как юридические, так и физические лица в определенный срок должны подать в налоговые органы декларацию о полученными ими доходах. После этого налоговый орган определяет базу и начисляет размер сборов, подлежащих оплате. При этом, впоследствии проведенные выплаты будут еще раз проверяться на соответствие налогооблагаемой базе, а сама база – на соответствие полученному доходу или прибыли (в зависимости от категории налогоплательщика).

Если по результатам проверки будет установлено, что размер выплаченных пошлин выше, чем он должен быть, излишки возвращаются налогоплательщику.

Если же выясняется, что сбор не был оплачен в полном объеме либо плательщик скрыл от налоговых органов какие-то дохода – ему начисляется так называемый остаточный вычет. Причем, его размер и правила исчисления зависят от того, имеются ли в действиях налогоплательщика признаки какого-либо налогового правонарушения. Так, если установлена обычная недоплата, то размер остаточного сбора будет равен не выплаченной сумме. Если же имеет место быть какое-то серьезное нарушение – помимо данной суммы, плательщику будут начислены еще и дополнительные штрафы, и пени.

Особенности исчисления и уплаты налога на добавленную стоимость

В Финляндии, как и во многих других государствах, достаточно популярной является предпринимательская деятельность, а также деятельность организаций по продаже определенного типа товаров и услуг. Те организации и предприниматели, которые занимаются данной деятельностью, должны платить пошлины на добавленную стоимость. Его размер зависит, прежде всего, от типа товара или услуги. согласно общему правилу, большая часть товаров и услуг облагаются сбором на добавленную стоимость в объеме 24 процентов.

Однако, существуют определенные категории товаров и услуг, для которых налоговая ставка равняется 14, 10 и даже 0 процентов. правда, последняя категория относится к так называемому вычету НДС и применяется в исключительных случаях.

Для начала исчисления сбора юридическое лицо или индивидуальный предприниматель должны предупредить налоговые органы о том, что ими начата та или иная деятельность. Игнорирование данного требования является достаточно серьезным налоговым нарушением, которое можно расценивать как сокрытие доходов.

Что касается права на вычет НДС, то основной сферой его реализации является сфера транспортных перевозок. Сюда относятся перевозки как на автомобильном, автобусном транспорте, так и на воздушных и морских судах. Правда, вычесть НДС здесь можно только в том случае, если соответствующее судно было ввезено в Финляндию именно для этих целей. то есть, при проверке законности вычета налоговыми органами, вероятнее всего, будет проверяться первичная закупочная документация.

Отчетным периодом при исчислении НДС является календарный месяц. Организация или индивидуальный предприниматель должны уведомить налоговый орган в течение 12 дней с момента окончания предыдущего месяца. Срок уплаты самого сбора на добавленную стоимость равен полутора месяцам. В случае, если декларация не была подана в срок, это расценивается как нарушение и основание для начисления остаточного сбора с дополнительным начислением пеней и штрафов.

Особенности исчисления налогов при наличии международных соглашений

Данный пункт касается, преимущественно, тех лиц, которые не являются резидентами Финляндии, но должны отчислять пошлины в ее бюджет. Согласно одного из важнейших принципов международного права, государства, заключившие международные соглашения, должны избегать так называемого двойного налогообложения.

Соответственно, лица, являющиеся резидентами РФ и вовремя уплатившие соответствующий сборы в Финляндии, освобождаются от его повторной оплаты в России. Соответственно, если источником пополнения стал российский бюджет, то финская сторона не может начислять еще пошлины и у себя в государстве.

Некоторые особенности исчисления и оплаты косвенных налогов

Наиболее известны косвенные налоги Финляндии для физических лиц, так и для юридических лиц, являются следующие сборы:

- на наследство,

- на недвижимость,

- на передачу имущества

- на дивиденды.

Налогообложение дивидендов осуществляется, в основном, по принципу освобождения. Это означает, что дивиденды, полученные в самом государстве, сбором не облагаются. Исключения касаются только тех дивидендов, которые были получены в одном из государств Европейского союза либо каком-то из государств Шенгенской зоны действия.

Налог на наследство в Финляндии

Одним из наиболее объемных в стране является налог на наследство в Финляндии. Его особенность здесь заключается в том, что он начисляется на все наследство. Конечно, речь идет, преимущественно, о недвижимом имуществе, ценных бумагах, автотранспорте и т.д. Однако, размер такого сбора может при определенных условиях достигать 32 процента от стоимости передаваемого имущества. Правда, здесь имеется одно исключение – если наследуемое имущество находится на территории Финляндии, а наследник не является ее налоговым резидентом – от выплаты на получение наследства он освобождается.

Источники:

http://urafinance.com/blog/nalogooblozhenie/nalogi-v-finlyandii/

http://visasam.ru/emigration/europe-emigration/nalogi-v-finlyandii.html

http://worldtaxes.ru/nalogi-v-evrope/nalogovaya-sistema-finlyandii/

http://1migration.ru/finlyandiya/nalogi.html

http://terve.su/nalogi-v-finlyandii/

http://reitinvest.top/finlyandiya/nalogi-finlyandii-vidy-i-osnovnye-cherty-ischisleniya-i-ih-u

http://terve.su/mumi-trolli-v-helsinki-i-finlyandii/