Рынок немецких ценных бумаг

Стабильно работающая экономика Германии хоть и не показывает взрывного роста, но демонстрирует уверенность в собственных силах и декларирует независимость от внешних заимствований. Стремление сосредоточиться на внутренних задачах успешно реализуется правительством. Этот набор факторов не мог не сказаться положительно на биржевых котировках и фондовых индексах страны. Как результат неподдельный интерес немецкие акции вызывают даже у начинающего инвестора.

Особенности функционирования рынка акций в ФРГ

Доверие к государственным ценным бумагам в Германии так велико, что наибольшая доля этого рынка занята оборотом облигаций. Акции продаются и покупаются несколько реже, но и тут предпочтение чаще отдают либо госэмитенту, либо ценным бумагам компаний из топ-списка DAX.

Соотношение оборота акций и облигаций составляет ориентировочно 1:10, но даже в этом секторе доля продажи корпоративных бумаг слишком незначительна. До 90% сделок совершается на внебиржевых площадках.

Такая низкая активность легко объяснима, если знать, что из полумиллиона действующих юрлиц в ФРГ только чуть более 15 тысяч являются акционерными компаниями. Но даже среди этого количества предприятий найдется меньше тысячи, акции которых хоть как-то котируются на рынке.

В силу доступности кредитов для бизнеса предприниматели предпочитают расширять производства и реализовывать новые проекты за счет привлечения заемных средств, а не размывать доли своих учредителей путем выпуска дополнительных акций. Тем более, что чаще всего их покупают иностранные инвесторы, а не граждане ФРГ.

Немецкие биржевые торговые площадки

Первая фондовая биржа в Германии появилась еще в XVI веке и со временем переросла в акционерное общество Deutsche Börse Group, регулирующее работу сразу нескольких рынков ценных бумаг. В частности, именно эта компания занимается расчетами, связанными с установлением важнейшего в стране индекса DAX.

Кроме того, фондовые площадки, на которых отечественные и иностранные инвесторы могут приобрести или продать акции Германии, успешно действуют в Берлине, Ганновере, Мюнхене, Штутгарте и Франкфурте-на-Майне. Последняя считается крупнейшей в стране, торги здесь проводят не только «на паркете», но и через электронный сервис Xetra.

Фондовые индексы немецких бирж

Безусловно, главным показателем для оценки состояния «здоровья» немецкой экономики служит индекс DAX, рассчитанный по данным работы 30 компаний, так называемых голубых фишек. В этот список включены такие громкие имена, как SAP, Siemens, BASF, Deutsche Bank, Daimler, Volkswagen, Linde, Allianz, Bayer.

Поскольку Франкфуртская биржа давно перестала быть внутренней площадкой для торговли ценными бумагами, вторым основным индексом принято считать Euro STOXX 50. Костяк этого показателя составляют финансовые оценки предприятий значимой капитализации из Франции и Германии, но также он учитывает данные компаний Австрии, Бельгии, Италии, Португалии, Испании и других стран Европы.

Акции крупнейших немецких компаний

Описанный выше индекс DAX высчитывается на основании данных о доходности 30 крупнейших и старейших предприятий в ФРГ. Большинство из них приносят владельцам акций не всегда заоблачный, но стабильный доход.

За высокие котировки акций Германии и по ассоциации с игрой в покер, ценные бумаги с привлекательной доходностью принято называть голубыми фишками.

Безусловно, это просто узкоспециальный сленг и среди фондовых индексов и графиков потенциальный инвестор такого названия не отыщет. Подобное условное обозначение применимо для разделения всех компаний, присутствующих на рынке, на группы, представляющие больший или меньший интерес.

Система государственного регулирования немецкого фондового рынка

В силу неширокого распространения и отсутствия массовости на рынке акций в Германии контроль деятельности бирж и небиржевых площадок относительно слаб. Но это вовсе не означает, что госорганы смотрят на все сквозь пальцы.

По законодательству ФРГ рынок ценных бумаг регулируется в четыре этапа, каждый из которых исполняет субъект соответствующего уровня:

- Федеральное ведомство по надзору подчиняется Минфину и проводит ревизию всех внутренних торговых операций, следит за финансовой отчетностью бирж и уровнем капитализации банков, а также участвует в решении проблем международного сотрудничества. В помощь ведомству деятельность по надзору за соблюдением законодательства и предотвращением сговора трейдеров проводит Комиссия по ценным бумагам.

- Учреждения по надзору за деятельностью бирж существуют в каждом субъекте ФРГ (земле), на территории которых работает площадка. В их ведении контроль за внутренними операциями, выдача на открытие бирж и их ликвидация.

- Внутрибиржевой уровень. Отслеживает правильность котировок и соблюдение установленных правил.

- Банковский контроль подразумевает меры по соблюдению коммерческой тайны, аудит операций с валютой, ценными бумагами, драгметаллами и фондами. На плечи этих служб ложится также отслеживание поведения собственных сотрудников, их счетов и изменения имущественного состояния.

Депозитарно-клиринговая система в проведении биржевых сделок

Общая схема проведения торгов ценными бумагами во всех странах одинакова:

- Достижение первичной договоренности, подписание контракта.

- Проверка положений заключенного договора.

- Клиринг (взаимозачет по финансовым обязательствам).

- Передача сертификатов Центральным депозитарием.

Каждый из этапов может проводиться различными компаниями, что увеличивает расходы и повышает вероятность мошенничества. С целью обеспечения финансовой безопасности и оптимизации процесса создаются депозитарно-клиринговые системы, призванные сократить количество шагов. Подобные компании схожи со страховыми, поскольку берут на себя обязательства по обеспечению расчетов и по своевременной передаче акций, выступая гарантом сделки.

Различие форм выпуска акций в Германии

Еще на этапе формирования первоначального капитала немецкие компании определяются в вопросе формы выпускаемых ими акций. Существует два взаимоисключающих варианта:

- номинальные (Nennwertaktie) – стоимость каждой бумаги выражена в одной или нескольких евро-единицах, право голоса в управлении АО определяется исходя из номинальной цены;

- штучные (Stückaktie) – представляют собой документ, дающий право на относительную долю в уставном капитале, пропорциональную количеству приобретенного штучного числа акций. В денежной сумме этот показатель не фиксируется.

Винкулирование акций как способ ограничить их передачу

Германия сохранила практику выпуска акций на предъявителя, путь которых от владельца к владельцу проследить до конца практически невозможно. Хождение большого объема подобных бумаг несет для предприятия потенциальную опасность, ведь неизвестно, кто станет акционером компании в итоге. Однако именно такие акции наиболее удобны при проведении торгов в силу простоты передачи прав.

Те компании, которые все же эмитируют безымянные ценные бумаги, могут воспользоваться таким способом ограничения их перепродажи, как винкулирование. Это процесс означает, что акции на предъявителя фактически превращают в именные путем совершения на них записи об имени текущего владельца.

Соответственно, с этого момента при попытке перепродажи бумаг потребуется нотариальное переоформление и изменение надписи, а иногда согласие эмитента.

Виды дохода от акций

Основным видом прибыли, который логично вытекает из самого определения ценных бумаг, является получение дивидендов по итогам работы компании-эмитента. Тем, кто не хочет рисковать и готов получать стабильный, но относительно невысокий доход, лучше выбирать акции немецких компаний, формирующих значение индекса DAX.

Подтверждает правильность подобных вложений и статистика роста данных компаний на протяжении нескольких последних лет. После небольшого падения в 2016 году DAX отвоевал прежние позиции и продолжает расти уже в 2022 году.

Покупка акций для долгосрочного владения не единственный способ зарабатывать на ценных бумагах. Наравне с этим существует практика получения дохода от перепродажи акций исходя из колебаний их курса в краткосрочном периоде.

Факторы влияния на биржевой спрос и цену акций компаний

В случае покупки акций с целью заработать на их перепродаже значение имеет не только стабильность экономического положения компании, но и данные об изменении конъюнктуры, инсайдерская информация, внешнеполитические новости и тому подобные факты.

Необходимо постоянно напоминать себе о том, что фондовые котировки всегда очень чувствительны к новостям в сфере геополитики, внезапным внутригосударственным изменениям и даже неблагоприятным климатическим явлениям. Если речь идет о сельском хозяйстве, то известия о продолжительных ливнях или внезапных заморозках могут снизить или даже обвалить цену на акции.

Риски для покупателя акций

Опасность пострадать от мошеннических действий при операциях с ценными бумагами на официальных биржах практически равна нулю. Как бы ни был либерален подход к биржевому надзору в Германии, этих мер достаточно, чтобы отсечь большую часть нечистоплотных трейдеров.

Наибольший риск представляет сам по себе факт игры на бирже без владения достаточно глубокими знаниями и отсутствие актуальной аналитики по этим вопросам.

Если доступ к информации у потенциального инвестора органичен, то остановить свой выбор лучше на «голубых фишках» европейских компаний, и не участвовать в финансовых авантюрах или сомнительных проектах. Дополнительной мерой нивелирования рисков можно считать выбор надежной клиринговой компании.

Способы инвестирования в акции

Традиционным путем приобретения интересующих ценных бумаг остаются торги на бирже. Хотя именно в Германии акции по большей части продаются как раз за пределами фондовых площадок.

Прямая продажа безымянных бумаг достаточно проста, поскольку не требует согласия на продажу или перепродажу. Не имеет значения в этом случае и то, гражданство какой страны будет у покупателя.

Еще один интересный способ инвестирования представляет собой вложение денег в акции сразу нескольких компаний на иностранной бирже. Такие операции «пакетной» покупки называют ETF (Exchange Traded Funds), структура которого в точности дублирует структуру подходящего инвестору базового индекса.

Подведение итогов

Практика показала, что спрос на акции немецких компаний не исчезал даже в годы финансового кризиса. Тем более привлекательной становится идея покупки ценных бумаг компаний из Германии, и не только тех, которые относятся к высшему дивизиону, а и менее известных в мире.

С учетом финансовой политики, которую ведет правительство ФРГ, многие аналитики сходятся во мнении, что акции немецких предприятий несколько недооценены и имеют перспективу дальнейшего роста.

Фондовый рынок Германии: Видео

Рынок ценных бумаг в Германии и США

Функционирование рынка ценных бумаг для каждой страны является весьма существенным явлением. Именно здесь происходит перелив капитала, и с ним связано перераспределение инвестиционных потоков, через рынок ценных бумаг осуществляется и государственное регулирование экономики. В силу этого рынок ценных бумаг подвержен серьезному регулированию. Можно выделить несколько уровней регулирования:

1. государственное регулирование, осуществляемое государственными органами.

2. регулирование рынка профессиональными участниками или саморегуляция рынка.

3. общественное регулирование, которое осуществляется через общественное мнение, потому что реакция широких слоев населения является причиной проведения государством или профессиональными участниками рынка регулирующих мероприятий.

В отдельных странах встречаются более широкое представление уровней регулирующих рынок ценных бумаг. Например, в Германии таких уровней четыре.

Федеральный уровень, на котором контроль осуществляется Федеральным ведомством по надзору за торговлей ценных бумаг в пределах своих полномочий, подчиненных министерству финансов. Финансирование федерального ведомства происходит за счет профессиональных участников рынка ценных бумаг.

Второй – уровень субъектов федерации. Регулирующими органами выступают учреждения по надзору за биржами. Это государственные учреждения, созданные на уровне федеральных земель и осуществляющие административно- правовой надзор и текущий надзор. Они подразделяются на учреждения по контролю, которые следят за текущими сделками с ценными бумагами, и учреждения по надзору, которые имеют право обращаться в соответствующие суды в случае выявления правонарушений. Кроме того, правительства земель имеют право создавать комитеты по санкциям, которые могут налагать штрафы (до 50 тыс. марок) или исключать из участия в торгах (до 30 биржевых сессий) тех профессиональных участников, которые нарушили порядок и правила проведения торгов.

Биржевой, третий уровень представлен отделами по контролю над торговлей ценными бумагами, которые формируются на самой бирже. Члены отдела назначаются советом биржи по предложению ее руководства и с согласия соответствующего учреждения и надзору за биржами. В случае выявления нарушений отдел сообщает об этом руководству биржи и соответствующим учреждениям по надзору за деятельностью рынка ценных бумаг.

Банковский уровень представлен отделами по контролю за операциями с ценными бумагами. Немецкие банки имеют значительные по размерам инвестиционные отделы, которые занимаются операциями с ценными бумагами, поэтому в них создаются отделы по контролю за операциями с ценными бумагами.

Таким образом, в настоящее время в Германии сложилась многозвенная система регулирования фондового рынка. Надзором за соблюдением банками требований по величине капитала, структуре активов и пассивов занимается специальное Надзорное управление за кредитными учреждениями, подчиненное Министерству финансов.

Как уже было сказано, рыночные ценные бумаги делятся на краткосрочные, среднесрочные и долгосрочные. Каждой стране свойственны определенные виды ценных бумаг. Так в США выпускаются дисконтные казначейские векселя со сроком погашения 3, 6, 9 и 12 месяцев. Они размещаются на аукционе по векселям со сроком погашения 3 и 6 месяцев осуществляются еженедельно по понедельникам, а погашаются каждый четверг. Казначейские векселя со сроком погашения 9 и 12 месяцев размещаются ежемесячно в результате прямых и открытых торгов. В дальнейшем после размещения их на первичном рынке они свободно обращаются на вторичном рынке. В Германии выпускаются дисконтные казначейские сертификаты со сроком погашения от трех месяцев до двух лет и казначейские обязательства со сроком погашения два года. Последние имеют фиксированную ставку и котируются на бирже. Среднесрочные ценные бумаги имеют срок погашения от 1 года до 5 лет (ноты). Эти облигации купонные. Процент, как правило, платится два раза в год. В США к ним относятся казначейские ноты, которые представляют собой купонные облигации со сроком погашения от 2 до 10 лет. Они выпускаются только в электронной форме в виде записей на счетах и размещаются Казначейством на аукционной основе за одну неделю до окончания месяца. В Германии к таким ценным бумагам относятся федеральные облигации (5 лет), федеральные кассовые облигации (3 – 7 лет), долговые сертификаты и сберегательные облигации (6 -7 лет). Федеральные облигации – это обязательства государства, которые выпускаются с 1979 года сроком на 5 лет номиналом 100 марок преимущественно для населения. Они существуют также в безбумажной форме. 90 % всех облигаций выпускаются на предъявителя. Они котируются на фондовых биржах. Размещение облигаций осуществляется тендерным способом по американскому методу, то есть без посредника.

В США к долгосрочным ценным бумагам относятся купонные облигации министерства финансов со сроком погашения 10-30 лет. В Германии к долгосрочным ценным бумагам относятся облигации ФРГ со сроком погашения от 5 до 40 лет, являются наиболее ликвидными и качественными среди всех долговых инструментов государства. Первый выпуск ценных бумаг был в 1952 году. В настоящее время в Германии такие ценные бумаги эмитируются в безбумажной форме. Облигации выпускаются несколько раз в год. Выплачиваемый по ним процентный доход не облагается налогом, что делает их более привлекательными для многих инвесторов.

Исходным звеном функционирования рынка ценных бумаг в определенной степени является первичный рынок. Основная роль на этом рынке играют инвестиционные (в США, Канаде) и коммерческие банки (в Германии). В Германии на первичном рынке государственных ценных бумаг 25 – 40 % общего объема эмиссии размещает Федеральный консорциум, получающее за это консорциальное вознаграждение в размере 0,875 %. В США получило наибольшее распространение андеррайтинг. Это среднесрочный договор между эмитентом и инвестиционным банком о размещении ценных бумаг. При размещении ценных бумаг в США используется частный метод (прямой). Это непосредственное размещение новых выпусков ценных бумаг среди ограниченного круга инвесторов, которые заранее известны без предварительной подписки. Основой рынка ценных бумаг служит первичный рынок. Однако объемы первичного рынка ценных бумаг в развитых странах отличаются. Первое место по объемам выпуска и по обороту занимает первичный рынок США, а вот Германия в последние годы прочно удерживает третье место.

РЫНОК ЦЕННЫХ БУМАГ ГЕРМАНИИ: ОСНОВНЫЕ ПРОБЛЕМЫ И ТЕНДЕНЦИИ РАЗВИТИЯ

студент, кафедра корпоративных финансов и оценки бизнеса СПбГЭУ,

РФ, г. Санкт-Петербург

студент, кафедра корпоративных финансов и оценки бизнеса СПбГЭУ,

РФ, г. Санкт-Петербург

канд. экон. наук, доцент, кафедра корпоративных финансов и оценки бизнеса СПбГЭУ,

РФ, г. Санкт-Петербург

Мировой финансовый опыт прошлого века показал, что фондовый рынок путём превращения сбережений населения в инвестиции явился основным источником финансовых ресурсов во многих странах, экономика которых развивалась стремительно. В свою очередь перелив капитала из одного сектора экономики в другой приводит к росту экономики государства и повышает благосостояние его жителей, поэтому слабо развитый фондовый рынок становится существенным недостатком всей финансовой системы. В связи с этим становится актуальной проблема исследования рынка ценных бумаг стран Европейского Союза, в частности наиболее яркого его представителя – Германии, о котором и пойдёт речь в этой статье.

В Германии функционирует один из старейших и одновременно один из самых развитых, хорошо организованных и технически оснащённых фондовых рынков в мире. Фондовый рынок Германии характеризуется влиятельной ролью государства и Немецкого федерального банка, создавших эффективную и надёжную систему рыночного регулирования и защиты интересов инвесторов [3].

Общепризнано, что основой фондового рынка является биржа, выступающая в качестве не только полноправного, но и ведущего участника хозяйственных отношений. Биржевой рынок Германии носит полицентрический характер, условленный большой степенью автономии земель, поэтому наиболее крупные земли имеют собственные фондовые биржи, которые, в прочем, можно сейчас рассматривать в виде системы, ведь все они имеют единые правила торгов, единый централизованный депозитарий, а информация распространяется практически одновременно по всем торговым площадкам.

Всего в Германии восемь фондовых бирж, находящиеся в Берлине, Бремене, Франкфурте-на-Майне, Дюссельдорфе, Гамбурге, Ганновере, Мюнхене, Штутгарте. При этом основной оборот ценных бумаг приходится на Франкфуртскую биржу, на которой обращается до 90 % всех ценных бумаг Германии. Более того именно на этой бирже рассчитывается важнейший фондовый индекс Германии – DAX, отражающий суммарный доход по капиталу крупнейших компаний страны. В листинге Франкфуртской биржи участвуют акции более 300 компаний, 140 из которых являются заграничными, что даёт право считать её торговой площадкой международного уровня. Помимо этого, на основе Франкфуртской биржи была создана Deutsche Boerse AG, которая ориентирована прежде всего на международную конкуренцию, а уже на ней была введена электронная торговая система Xetra [1].

Практически во всех без исключения странах, где ещё остаются региональные биржи, идёт процесс концентрации и консолидации биржевой торговли, который в большинстве случаев приводит к созданию централизованной биржевой площадки. В случае Германии, хоть Франкфуртская биржа и является доминирующей, однозначно сказать, что данная биржа станет единственной в стране, всё же пока нельзя. Это обуславливается тем, что в биржевом обороте немецких бирж наблюдается значительная разница в зависимости от типа торгуемого инструмента. Так, для торгов в системе Xetra наибольшее значение имеют акции немецких компаний, входящих в индекс DAX, их доля составляет около 80 %. В системе Xetra, однако, почти полностью отсутствует торговля облигациями и варрантами, оборот которых распределён между Франкфуртской и региональными биржами. Таким образом, торгуют немецкие региональные биржи прежде всего варрантами, облигациями и иностранными акциями. Из всего вышесказанного, становится понятно, что биржи в Германии как бы дополняют друг друга и при такой системе не могут быть упразднены. Если же рассматривать дальнейшее сосуществование всех имеющихся бирж при всё большей популярности Франкфуртской биржи, то возможны следующие варианты развития событий: либо региональная биржа станет филиалом центральной биржи, либо региональная биржа станет франчайзи главной биржи [2].

Если говорить о главных участниках рынка ценных бумаг в Германии, то ими на сегодняшний день являются коммерческие банки, которые до 1996 года и вовсе не имели конкуренции. На основании специальной лицензии они оказывают весь спектр услуг по хранению, распоряжению и залогу ценных бумаг, а также по обслуживанию инвестиционной деятельности. Наряду с ними законными правами на операции с ценными бумагами обладают и лицензированные небанковские компании по ценным бумагам, количество которых немногочисленно, а спрос оставляет желать лучшего. Для Германии характерен также высокий уровень концентрации акционерного капитала в руках немногих крупных инвесторов, прежде всего тех же банков.

Что касается самих обращающихся ценных бумаг, то доверие к государственным ценным бумагам в Германии так велико, что наибольшая доля этого рынка занята оборотом облигаций. Акции продаются и покупаются несколько реже, но и тут предпочтение чаще отдают либо госэмитенту, либо ценным бумагам компаний из немногочисленного топ-списка DAX. Соотношение оборота акций и облигаций составляет ориентировочно 1:10, но даже в этом секторе доля продажи корпоративных бумаг слишком незначительна. Более того, благодаря активной политике правительства по размещению ценных бумаг значение сектора государственных облигаций постоянно возрастает.

Говоря о тенденциях в сделках с ценными бумагами в Германии, стоит заметить также, что до 90% сделок совершается на внебиржевых площадках. Правда, такая низкая активность легко объяснима, если знать, что из полумиллиона действующих юридических лиц в ФРГ только чуть более пятнадцати тысяч являются акционерными компаниями. Но даже среди этого количества предприятий найдётся меньше тысячи, акции которых хоть как-то котируются на рынке. В силу наличия высокоразвитой банковской системы и доступности кредитов для бизнеса предприниматели предпочитают расширять производства и реализовывать новые проекты за счёт привлечения заёмных средств, а не размывать доли своих учредителей путём выпуска дополнительных акций. Тем более, что чаще всего их покупают иностранные инвесторы, а не граждане ФРГ.

В связи с развитием информационных технологий происходит всё большая интеграция мировых экономик, а, следовательно, любые серьёзные изменения на фондовом рынке одной страны ведут к определённым последствиям на рынке другой. Так, ситуация на политической арене 2014 года значительно повлияла на рынок ценных бумаг Германии. Обоюдные санкции между Европейским Союзом и Россией могли привести к проблемам роста области влияния евро в целом, но высокая репутация Германии, глубокие рынки и большой экспорт с Россией делают акции страны наиболее уязвимыми. В результате, инвесторы заторопились покупать немецкие сверхбезопасные облигации, что вызвало небывалый подъём цен на них, в то время, как акции оказались на линии огня. Такая связь наблюдается и будет наблюдаться со всеми крупными экономиками, что может привести как к положительным, так и отрицательным последствиям для страны.

В целом, в связи с законами, введёнными в Германии в девяностых годах прошлого века, регулирование фондового рынка стало, наконец, более однозначным, а значит, сам рынок более надёжным. За последние 25 лет наблюдался необычайный подъём рынка ценных бумаг Германии, и данная тенденция будет продолжаться, а между функционированием финансовой системы страны и долгосрочным ростом экономики, как мы знаем, существует тесная взаимосвязь.

Список литературы:

Специфика функционирования современного рынка акций в структуре фондового рынка ФРГ

Дата публикации: 17.11.2014 2014-11-17

Статья просмотрена: 1426 раз

Библиографическое описание:

Ронч О. В., Клочко С. Н. Специфика функционирования современного рынка акций в структуре фондового рынка ФРГ // Молодой ученый. 2014. №19.1. С. 92-95. URL https://moluch.ru/archive/78/13737/ (дата обращения: 24.10.2019).

В статье рассмотрены: законодательные основы системы рынка ценных бумаг ФРГ; особенности рынка акций Германии; типы акций, обращающиеся на фондовом рынке Германии; биржевой индекс DAX.

Ключевые слова: ценные бумаги, фондовый рынок Германии, обыкновенные и привилегированные акции, сертификаты участия в прибыли в ФРГ; фондовая биржа, биржевой индекс DAX.

На территории Германии функционирует один из старейших и в то же время один из самых развитых, технически оснащенных и хорошо организованных фондовых рынков в мире. Рынок ценных бумаг ФРГ характеризуется влиятельной ролью государства и Немецкого федерального банка (нем. Bundesbank), создавших эффективную и надежную систему рыночного регулирования и защиты интересов инвесторов.

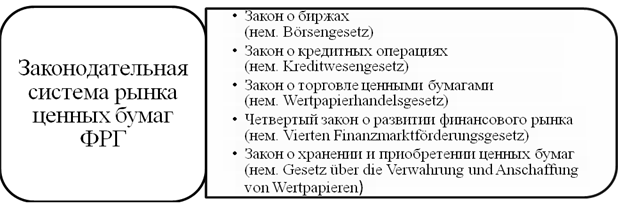

Основу законодательной системы фондового рынка Германии составляет ряд законов, отраженных на рисунке 1.

Рис. 1. Основа законодательной системы рынка ценных бумаг ФРГ

По времени эмиссии акции в ФРГ делятся на:

– «молодые», т.е. те, которые были выпущены с целью увеличения собственного капитала;

– «старые», находившиеся в обращении до последнего увеличения собственного капитала.

Данные два вида акций различаются, во-первых, котировками, во-вторых, величиной выплачиваемых по ним дивидендам. Дивиденд по новым акциям выплачивается только за период их обращения. Как правило, эти виды акций такое различие имеют первый год эмиссии «молодых» акций. По окончанию первого года они становятся идентичными.

На фондовом рынке Германии обращаются три типа акций:

1) обыкновенные акции (нем. Stammaktien); они предоставляют их владельцам право голоса на общем собрании и дают преимущественное право подписки на новые эмиссии акций пропорционально уже имеющемуся у владельцев количеству акций.

2) привилегированные акции (нем. Vorzugsaktien); их владельцы обладают преимущественными правами при выплате дивидендов. Такие акции обычно не дают право голоса, но их владельцы могут посещать общие собрания акционеров.

3) сертификаты участия в прибыли (нем. Genussscheine); данный вид ценных бумаг в определенных чертах схож с облигациями. Они не дают права голоса на общем собрании акционеров, но позволяют владельцу получить часть прибыли компании.

На рынке ценных бумаг в Германии акции выпускаются:

– в именной форме (нем. Namensaktien). Для удостоверения права собственности на именные акции требуется уведомление эмитента при каждой смене владельца и внесение его имени в реестр акционеров, так как в законодательстве по ценным бумагам в Германии отсутствует правовой институт номинального держателя, зарегистрированного в реестре акционеров;

– в форме «на предъявителя» (нем. Inhaberaktien). Многие компании – эмитенты выпускают предъявительские акции, переход прав собственности по которым осуществляется без уведомления эмитента путем физической передачи сертификатов или посредством учета акций и их перевода от одного владельца к другому.

На фондовом рынке в ФРГ доминирует Франкфуртская фондовая биржа (нем. Frankfurter Wertpapierbörse), на которой осуществляется порядка 90% от общего объема торгов всех немецких фондовых бирж. Помимо Франкфуртской фондовой биржи на рынке ценных бумаг Германии функционирует еще шесть региональных бирж.

DAX (нем. Deutscher Aktienindex) — важнейший биржевой индекс Германии. Индекс вычисляется как среднее взвешенное по капитализации значение цен акций 30 крупнейших акционерных компаний Германии, торгуемых на Франкфуртской фондовой бирже. Индекс учитывает также полученные в виде дивидендов доходы по акциям, предполагая, что дивиденды реинвестируются в акции. Таким образом, индекс отражает суммарный доход по капиталу. При вычислении DAX используются цены акций на электронной бирже XETRA.

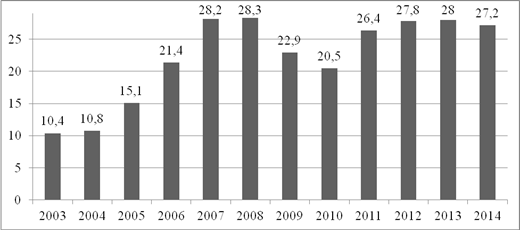

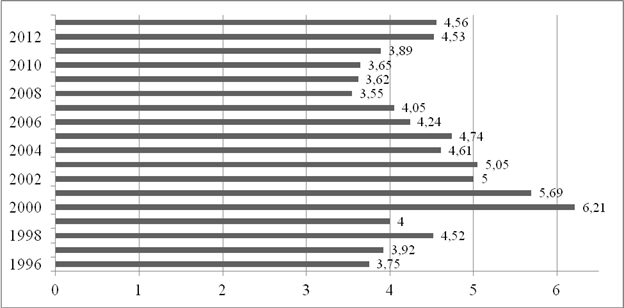

Развитие сумм выплат дивидендов акционерам предприятий, входящих в индекс DAX c 2003 по 2014 год можно проанализировать на рисунке 2.

Рис. 2. Выплаты дивидендов акционерам DAX- предприятий 2003-2014 (млн. евро)

Таким образом, предположительная сумма выплат дивидендов на 2014 год составит 27,2 млн. евро. Наибольшая сумма имела место в 2008 году (28,3 млн. евро), наименьшая в 2003 (10,4 млн. евро). С 2003 до 2014 года сумма дивидендов, выплачиваемая акционерам, увеличилась более чем в два раза. Хочется заметить, что, несмотря на существенную значимость индекса DAX, он, несомненно, в значительной степени субъективен и ситуативен, поскольку часто подвержен различного рода спекулятивным воздействиям.

В целом современный рынок акций Германии характеризуется следующими особенностями:

– рынок облигаций развит более значительно, чем рынок акций. Соотношение облигаций и акций в Германии составляет десять к одному;

– низкая доля акций. Предприятия предпочитают увеличивать капитал не за счет выпуска акций, а за счет привлечения заемных средств;

– в торговле ценными бумагами важнейшими действующими лицами являются банки, занимающиеся деятельностью на рынках акций между небанковскими учреждениями.

Эмитенты и инвесторы в Германии не видят в акциях больших преимуществ, инвесторы находят акции как недостаточно информативную, спекулятивную и рискованную форму вклада, не дающего достаточных гарантий, а эмитенты, в силу наличия высокоразвитой банковской системы, предпочитают привлекать капитал за счет кредитов.

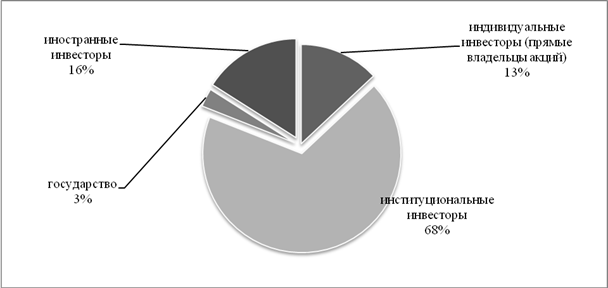

Основные владельцы акций в Германии представлены на рисунке 3.

Рис. 3. Процентное соотношение владельцев акций в Германии

Исходя из данных, указанных на рисунке 3, в собственности государства находятся лишь 3 % акций от общего их количества в стране, наибольший же процент акций (68%) сосредоточен в руках институциональных инвесторов – коллективных держателей ценных бумаг.

Общее число акционеров в Германии за период с 1996 по 2013 годы указано на рисунке 4. Как видно, за последние 2 года количество акционеров колебалось от 4,53 до 4,56 млн. человек. Что составляет примерно 5,7 % от общего числа жителей Германии на 2013 год. Наибольше число акционеров (6,21 млн.) относится к 2000 году, тогда как наименьшее к 2008 (3,55 млн.).

Основные направления формирования фондового рынка Европы во многом зависят от Германии, как одного из европейских экономических лидеров.

Рис. 4. Количество акционеров в Германии за период 1996-2013 (млн)

Учитывая тот факт, что структура российской законодательной базы во многом схожа с немецкой, можно предположить, что Россия сможет с успехом использовать немецкий опыт построения эффективного фондового рынка. Значительную роль в переходе российского фондового рынка из стадии формирования в стадию интенсивного развития смогут сыграть такие факторы, как территориальная близость Германии и Российской Федерации, а также сложившиеся тесные экономические связи.

Рынок ценных бумаг Германии

Рынок ценных бумаг Германии.docx

К профессиональным участникам бирж также относят:

- свободных маклеров, деятельность которых аналогична деятельности дилеров, т.е. они исполняют роль посредников между кредитными учреждениями, а также между банками, которые не располагают достаточным количеством собственных сотрудников на бирже, работают за свой счет и определяют курс в регулируемой и свободной торговле;

- официальных курсовых маклеров, выступающих профессиональными посредниками – аналогами брокеров, назначающихся Наблюдательным советом фондовых бирж, принимающих заявки на совершение операций с ценными бумагами и определение их курса и получающих комиссионное вознаграждение; их деятельность осуществляется на паркете, «паркетная торговля».

Основу биржевого механизма составляет сочетание формы организации биржевой торговли с агентским и дилерским рынком, определяет фундаментальные особенности биржевой торговли на каждой бирже. В большинстве это сочетание агентского рынка и аукциона, а биржи Германии, кроме того, являются еще и крупнейшими «залповыми» рынками. Например, на Франкфуртской фондовой бирже можно наблюдать агентский рынок в сочетании с онкольным, причем последний имеет очень «частый шаг» и по ликвидности практически не отличается от непрерывного. Ежедневно с 10.30 до 1.30 онкольный рынок идет частым шагом, при этом цена по активным выпускам меняется в среднем 30-40 раз, по неактивно торгуемым выпускам цена устанавливается одним залпом в 12 часов дня.

Как уже отмечалось, биржевой рынок Германии представлен двумя рынками – официальным и регулируемым. Официальный рынок представляет собой рыночный сегмент с наиболее высоким уровнем безопасности инвесторов и предъявляет в соответствии с этим к эмитентом и ценным бумагам самые высокие требования. На нем обращаются ценные бумаги, которые прошли процедуру листинга, при этом достаточно эмитенту важнейших ценных бумаг (национальных) пройти процедуру листинга хотя бы на одной из бирж, и его акции могут котироваться и на остальных семи.

При допуске к биржевой торговле ценных бумаг в Германии решающую роль играют кредитные институты. Поэтому основная проблема для эмитента, желающего пройти процедуру листинга, – найти банк, который возьмет на себя ответственность ввести его ценные бумаги на биржу. Банк занимается подготовкой документов на допуск, среди которых ходатайство эмитента о допуске своих ценных бумаг к официальной котировке на бирже, официально заверенная выписка из торгового реестра эмитента, последняя регистрация устава, а также годовые балансы и платежи за три года деятельности предприятия. После этого банк принимает на себя руководство по осуществлению процедуры листинга. Окончательное решение о допуске ценных бумаг к биржевой торговле выносит Комиссия по допуску ценных бумах к котировке на бирже.

Законом о фондовой бирже в Германии предусмотрены определенные критерии допуска ценных бумаг к торгам: предприятие-эмитент должно просуществовать не менее трех лет, прежде чем оно сможет подать ходатайство; собственный капитал компании должен быть не менее 3,5 млн. евро; эмиссия должна достигать предположительной курсовой стоимости в размере 2,5 млн. евро; для обеспечения достаточного уровня спроса на акции, допуск которых предусматривается, необходимо разместить на рынке не менее 25% уставного капитала; ценные бумаги должны свободно обращаться на рынке, поэтому их деление по достоинству должно учитывать потребности биржевой торговли; наряду с годовыми отчетами должны быть опубликованы про межуточные отчеты; акция каждого номинала и каждого вида, эмитируемая данной компанией, должна быть допущена на биржу.

На регулируемый рынок, находящийся под контролем коммерческих банков, приходится 90% общей торговли долговыми обязательствами Федеральных долговых обязательств и 80-100% банковских облигаций, евробондов. Для него, как части биржевой торговли, характерна торговля «за стойкой» – система организованного рынка, когда торговля осуществляется в определенные часы и в определенном месте. Здесь действует порядок регулярных торгов.

Основными участниками рынка выступают как коммерческие банки, так и другие институциональные инвесторы. Это рынок акций средних и мелких предприятий, в основном такие предприятия являются собственностью семьи, и банк совместно с клиентом решает, какая их часть будет котироваться на внебиржевом организованном, или регулируемом рынке. Торгуются только допущенные к котировке ценные бумаги, правила допуска и обязанность публикации котировки осуществляются аналогично официальному рынку. Однако этот рынок отличает большая свобода при допуске ценных бумаг к торгам, условия допуска на регулируемый рынок несколько иные, критерии более лояльные. Для допуска этих ценных бумаг на рынок срок существования акционерного общества не имеет значения, в то же время, если отсутствует финансовый отчет эмитента, банк не станет подвергать себя риску и осуществлять торговлю такими ценными бумагами. Собственный капитал акционерного общества не должен составлять менее 500 тыс. евро, а процент распыления акций, т.е. распространения их среди акционеров, – не менее 4. Минимальная стоимость эмитируемых акций устанавливается в размере, превышающем 0,5 млн. евро.

В 2002 году в соответствии с четвертым Законом о финансовых рынках на Новом рынке, который существует в настоящее время как параллельный с биржевым, были введены новые биржевые сегменты – Генеральный стандарт (General Standart) и Первоклассный стандарт (Prime Standart) в целях повышения транспарентности (прозрачности) рынка акций и улучшения правовых условий деятельности рынка. Новое сегментирование нацелено на повышение интегрированности рынка капиталов для эмитентов и инвесторов. Для Немецкой биржи это означает возможность снижения различий в правовых условиях, существующих на европейских биржах, и выход на международные стандарты торговли.

Основным отличием данных сегментов являются условия допуска к торгам. Для Генерального стандарта характерны законодательные требования транспарентности, а для Первоклассного сегмента- – наличие международных стандартов. Малые и средние предприятия, акции которых котируются на бирже, могут самостоятельно выбрать либо котировку по более высоким стандартам Первоклассного сегмента и быть доступными для иностранных инвесторов, либо более мягкий листинг на рынке Генерального стандарта.

Благодаря выравниванию требований регулируемого и официального рынков на все котирующиеся на бирже ценные бумаги создается единый высокий стандарт. Инвесторам это гарантирует транспарентность.

Первоклассный стандарт выполняет более серьезные требования транспарентности в Европе и облегчает позиционирование котирующихся акций предприятий для международных и институциональных инвесторов. Поэтому дополнительно к требованиям Генерального стандарта эмитенты должны выполнять следующие требования:

- представление ежеквартальной отчетности;

- применение международных стандартов отчетности (LAS, US GAAP);

- опубликование предпринимательского календаря с важнейшими терминами;

- проведение минимум одной аналитической конференции в год;

- представление квартальной и текущей отчетности на английском языке.

Новый рынок выполняет две основные задачи: введение более высоких стандартов, существующих в Европе, и представление молодых инновационных предприятий инвесторам, как отечественным, так и зарубежным. Вторая задача становится все более значимой, так как дает возможность дальнейшего финансирования малых и средних предприятий технологических отраслей на рынке капиталов.

Виды ценных бумаг в Германии

Основным объектом рынка ценных бумаг ФРГ выступают ценные бумаги. В немецком законодательстве отсутствует понятие ценных бумаг, поэтому определения, даваемые в литературе довольно расплывчатые, в большей степени рассматривающие ценные бумаги как «документы, в которых права владельца закреплены таким образом, что для их осуществления необходимо владение данным документом». Практика же немецкого фондового рынка включает в понятие ценных бумаг самые разнообразные документы с множеством индивидуальных особенностей, в соответствии с которыми они могут классифицироваться по следующим признакам:

- по способу передачи прав собственности. Различают предъявительские, ордерные и именные ценные бумаги;

- по виду закрепления прав. Ценные бумаги подразделяются на долговые, к которым относят прежде всего облигации и долевые ценные бумаги;

- по виду и повторяемости получаемого дохода. Выделяют ценные бумаги денежного рынка, удостоверяющие право на одноразовое получение определенной суммы денег, к которым относят чеки и векселя; ценные бумаги рынка капиталов, удостоверяющие право на многократное получение дохода или на владение частью капитала предприятия, к которым относят акции и облигации; ценные бумаги товарного рынка, удостоверяющие право на получение определенных товаров, к которым, в частности, относят коносаменты и складские расписки.

Наибольшее значение на рынке ценных бумаг имеют классические ценные бумаги – акции и облигации. Выпуск и хождение акций регулируется Законом об акциях.

Основными владельцами акций являются индивидуальные инвесторы (прямые владельцы акций), которые владеют 13% всех акций, институциональные инвесторы (на их долю приходится 68%), государство (3%) и иностранные инвесторы (16%). Практически все сертификаты акций находятся в централизованном депозитарии. Долгое время он носил название Немецкий кассовый союз, а с начала 2000г. – Clearstream.

Акции группируют по трем критериям – способу передачи прав, виду прав, закрепленных в акциях, и времени эмиссии. По способу передачи прав выделяют именные, на предъявителя и ванкулированные именные акции. Для передачи прав по именной акции требуется согласие сторон, передача сертификата, заявление об уступке прав (цессия) и регистрация нового владельца; доля таких акций в торговом обороте незначительна. Ванкулированные акции в отличие от именных требуют согласия акционерного общества на покупкy-продажу данной ценной бумаги. В основном акции выпускаются на предъявителя, что облегчает процесс передачи прав при покупке-продаже ценной бумаги на рынке, и только страховые компании должны выпускать именные ценные бумаги. Однако с 1999 года некоторые немецкие акционерные общества стали конвертировать свои предъявительские акции в именные.

По виду прав, закрепленных в акциях, различают обыкновенные, дающие право управления фирмой или право голоса, участия в годовом собрании акционеров, приобретения «молодых» акций при увеличении основного капитала и получения дивиденда, и привилегированные акции, предполагающие первоочередное получение дивиденда, но не дающие права голоса на собрании акционеров. В отличие от американской классификации привилегированных акций в Германии выделяют три основных вида таких акций:

- с преимуществами в праве голоса (многоголосые), которые выпускаются крайне редко, с разрешения министра экономики соответствующей федеральной земли и только в том случае, если данное предприятие имеет особое значение для экономики страны в целом;

- с увеличенным дивидендом, который выплачивается раньше, чем по обыкновенным акциям, и если он не выплачивался в какой-либо период времени, то доплачивается в последующие более благоприятные годы;

- с правом требования большей части в ликвидационной сумме при прекращении деятельности предприятия. Эти акции имеют преимущественное удовлетворение требований по части ликвидационной суммы по сравнению с обыкновенными при закрытии, банкротстве и слиянии компаний.

По объему выпускаемых привилегированных акций имеются определенные ограничения: их общая номинальная стоимость не должна превышать суммарную стоимость обыкновенных акций. В то же время на их долю приходится всего лишь 10-20% продаваемых на бирже акций.

По времени эмиссии различают « молодые» (новые), выпущенные в целях увеличения собственного капитала, и «старые» акции, которые находились в обращении до последнего увеличения собственного питала. Различие между ними заключается в разных котировках и величине дивидендов, которые выплачиваются по ним в разных объемах. Дивиденд по новым акциям выплачивается только за период их обращения. Как правило, эти виды акций такое различие имеют первый год эмиссии «молодых» акций. По окончании первого года они становятся идентичными.

Выделяют также частично оплаченные акции, эмиссия которых разрешается только страховым компаниям; это акции, 25% стоимости которых должно быть сразу оплачено инвестором, остальная часть -его усмотрению, но акционером он может стать только в случае полной оплаты стоимости акций. Акции с особыми правами представляют собой симбиоз акции и облигации, Т.е. по ним определяется минимальный размер начисляемого процента, выплачивается дивиденд, предоставляется право участия в ликвидационной выручке компании. Такие акции имеют неоспоримые преимущества для эмитента, так как дивидендные выплаты относятся к издержкам, что уменьшает налогооблагаемую прибыль. Персональные акции являются ценными бумагами, выпускаемыми акционерными компаниями в целях увеличения своего основного капитала и предлагаемыми своим сотрудникам на льготных условиях. Владелец этой акции имеет право на своевременное получение дивидендов, обладает правом голоса, но не имеет права ее продажи в течение шести лет.

Фондовый рынок Германии

![]()

![]()

![]()

Фондовый рынок Германии — один из крупнейших в мире. Его характерной особенностью является преобладание долговых ценных бумаг.

В Германии, как и во Франции и Швейцарии, основные вложения приходятся на достаточно консервативный банковский сектор. При этом виды вкладов чрезвычайно разнообразны. Следующим по величине сектором являются вложения в страховые и пенсионные фонды. На третьем месте находится рынок облигаций, затем — вложения в акции через инвестиционные или паевые фонды и на последнем месте — прямые вложения в акции — наиболее рискованные, но обеспечивающие инвестору наибольшую доходность (см. рисунок).

Как видно из приведенных данных, на фондовом рынке Германии величина вложений населения в акции мала (около 6%), причем в эту величину входят не только прямые вложения в акции предприятий, банков и проч., но и инвестиции в акции инвестиционных фондов (непрямые вложения).

Акции. Рынок акций Германии значительно отличается от рынка акций других стран. Здесь лишь около половины ВВП производится акционерными обществами, и их число не превышает 3 тыс. При этом на фондовом рынке Германии более половины известных акционерных обществ контролируется крупными акционерами, в первую очередь банками. В итоге в Германии акционерами являются лишь 7% взрослого населения, в то время как в США — 35%, в Англии — 20%, во Франции — 14%.

Намного меньше в Германии и доля вложений в иностранные ценные бумаги. В течение последних 15 лет первичный выпуск и размещение акций ежегодно осуществляли 18—20 компаний ФРГ, в США же регистрируется в среднем 600 первичных выпусков акций в год. В портфеле институциональных инвесторов Германии акции предприятий традиционно занимают небольшой удельный вес по сравнению со структурой портфелей английских или американских инвесторов. Например, немецкие страховые компании в соответствии с ограничительными требованиями не должны иметь в своих портфелях более 30% акций предприятия.

Акционерными обществами выпускаются на фондовый рынок Германии обыкновенные и привилегированные акции, при этом последние могут быть с правом и без права голоса, но в любом случае они имеют преимущества перед обыкновенными акциями при выплате дивидендов. Доля привилегированных акций составляет 10—20% всех акций, которыми торгуют на фондовых биржах.

Большую часть обращающихся на фондовом рынке Германии акций составляют простые акции с правом голоса, а также получения пропорциональной части чистой прибыли. Среди выпускаемых акций преобладают предъявительские, в то же время страховые компании обязаны выпускать только именные акции.

Перспективы развития европейского рынка акционерного капитала, в том числе Германии, с введением евро будут зависеть от того, насколько образование единого валютно-финансового пространства в рамках Европейского союза (ЕС) будет способствовать повышению эффективности предприятий и привлекательности в соответствии с этим выпускаемых ими акций для инвесторов.

Облигации. На фондовом рынке Германии обращаются многочисленные долговые инструменты: государственные ценные бумаги, облигации крупных банков, облигации специализированных фондов (например, Совета по опеке над предприятиями бывшей ГДР), муниципальные облигации и еврооблигации. Кроме того, в январе 1997 г. впервые были выпущены параллельные облигации, деноминированные в немецких марках и французских франках.

Рынок государственных ценных бумаг ФРГ является одним из крупнейших в мире, основными заемщиками здесь выступают федеральное Правительство и правительства земель, доля которых в совокупной облигационной задолженности превышает 60% (см. таблицу на рисунке).

Почти все облигации (до 90%) являются предъявительскими, они обращаются на биржевом и внебиржевом рынках. Вместе с тем именные облигации продаются лишь на внебиржевом рынке и биржевой котировки не имеют.

Государственные долговые обязательства Германии отличаются большим разнообразием. Правительство выпускает облигации ФРГ, федеральные облигации, федеральные кассовые облигации, казначейские финансовые обязательства, а также финансовые инструменты: долговые сертификаты, сберегательные сертификаты, беспроцентные казначейские сертификаты (см. следующий рисунок).

Обычный срок действия облигаций 10 лет, но имеются облигации с периодом обращения от 5 до 30 лет. Выпуск облигаций осуществляется в безналичной форме, федеральная долговая администрация регистрирует их движение в Федеральном долговом регистре.

Федеральные облигации выпускаются сроком на 5 лет, они обращаются в безбумажной форме в виде записей в Федеральном долговом регистре. Эти облигации рассчитаны главным образом на население.

Федеральные кассовые облигации выпускаются на срок от 3 до 5 лет, т. е. они являются среднесрочными долговыми обязательствами и эмитируются в форме записей в Федеральной долговой книге.

Казначейские финансовые обязательства выпускаются на один и два года. Они реализуются по цене ниже номинальной, т. е. это дисконтная ценная бумага, рассчитанная на мелких вкладчиков.

Долговые сертификаты относятся в ФРГ к разряду финансовых инструментов. Они похожи на контракты по получению кредита, однако могут обращаться на фондовом рынке Германии. Их основными эмитентами являются государственные федеральные и местные органы власти, почтовая и железнодорожная службы, правительства земель. Срок их обращения — от 1 года до 15 лет. По ним выплачивается ежегодный доход в виде фиксированного процента. Долговой сертификат может быть продан другим субъектам, что и служит основанием для отнесения его к ценным бумагам.

Беспроцентные казначейские сертификаты — финансовый инструмент, который выпускается для повышения ликвидности банковской системы и удовлетворения потребностей правительства в финансовых ресурсах.

Облигации федеральной железнодорожной и федеральной почтовой служб, а также правительства земель предназначены для большого круга инвесторов и являются высоколиквидными ценными бумагами.

Объем рынка муниципальных облигаций в Германии превышает 500 млрд марок, что составляет 20% рынка облигаций. Этот рынок постоянно развивается — среднегодовой объем эмиссий муниципальных облигаций составляет около 70 млрд марок. Преобладают кратко- и среднесрочные облигации: муниципальные облигации со сроком обращения до трех лет составляют 50% и от трех до пяти лет — 25% объема рынка. Обычная ставка купона равна 5—10% годовых. В силу высокого качества немецких муниципальных облигаций и их ликвидности они становятся привлекательными для многих инвесторов — немецких и зарубежных банков, страховых компаний, инвестиционных фондов и частных лиц.

Среди обширного перечня ценных бумаг на фондовом рынке Германии следует выделить конвертируемые облигации, т. е. облигации, которые по истечении определенного срока обращения конвертируются, или обмениваются, на обыкновенные акции. В Германии Дойче Банк производит эмиссию конвертируемых облигаций. Они выпускаются со сроком обращения 10 лет. Цена на эти облигации первые две недели фиксированная, и по ней приобретают данные ценные бумаги все желающие. По прошествии этого срока конвертируемые облигации поступают для торговли на бирже, где цена устанавливается по результатам прошедших торгов. До истечения срока обращения (примерно в течение четырех лет) эти облигации обмениваются на акции банка. Ценовое соотношение обмена, как правило, следующее: облигации большей номинальной стоимости обмениваются на акции меньшей номинальной стоимости, поскольку в период владения облигацией ее владелец имеет право получить доход в виде определенного процента от номинальной стоимости. Процентная ставка составляет от 4 до 6% в год с разбивкой по купонным периодам.

Фондовые биржи. В результате воссоединения Федеративной Республики Германии с Германской Демократической Республикой на карте мира появилось государство с населением около 80 млн. человек. Германия в отличие от других стран ЕС является федерацией земель, которые обладают значительной автономией. Каждая земля имеет свою фондовую биржу и всего действует восемь фондовых бирж: в Гамбурге, Ганновере, Берлине, Бремене, Дюссельдорфе, Мюнхене, Франкфурте и Штутгарте. Долгое время на фондовом рынке Германии лидирующее положение занимала Берлинская фондовая биржа, однако к началу 90-х годов около 2/3 совокупного объема торговли было сосредоточено во Франкфурте.

На фондовой бирже во Франкфурте котируются более 1000 компаний. На долю Франкфуртской фондовой биржи к настоящему моменту приходится 75% всего германского биржевого оборота по акциям и 74% оборота по облигациям. Это самая крупная в Германии и четвертая в мире биржа, осуществляющая торговлю акциями 881 компании, опционными сертификатами 3825 фирм и 7485 займами. После реорганизации в 1992 г. фондовая биржа во Франкфурте составляет единое целое с Немецкой фондовой биржей (НФБ). Организационная структура фактически единой Немецкой фондовой биржи весьма специфична и не имеет аналогов. В современном виде она существует с 1 января 1993 г. По немецкому биржевому законодательству фондовая биржа представляет собой учреждение публичного права — некоммерческую организацию, т. е. НФБ является как бы государственной организацией, связанной с АО «Немецкая биржа» и подчиненной ей. Компания фондовой биржи была создана для более эффективной конкуренции с Лондоном и другими европейскими биржами.

Фондовый рынок Германии активно движется в сторону электронизации. Наблюдение за фондовыми биржами по Закону о биржах осуществляют правительства земель, на территории которых находятся фондовые биржи. Система регулирования рынка ценных бумаг в Германии была слабее, чем в других странах, однако в 1994 г. был принят Закон об операциях с ценными бумагами и возник федеральный орган — Комиссия по ценным бумагам, которая должна обеспечивать функции регулирования.

Немецкая биржа представляет собой открытое акционерное общество, в котором банки владеют 81% акций, 10% приходится на региональные биржи и 9% акций принадлежит маклерам.

Члены биржи делятся на три категории: банки, официальные курсовые маклеры (kursmakler) и свободные маклеры (freimakler).

Роль официальных курсовых маклеров состоит в том, что они принимают заявки на покупку и продажу ценных бумаг, а также определяют их курс. Курсовые маклеры назначаются правительством земли Эссен по рекомендации Совета управляющих и Палаты курсовых маклеров и приводятся к присяге Комиссаром земли по ценным бумагам. Свободные маклеры являются посредниками между кредитными учреждениями при заключении сделок между банками в тех случаях, когда они не имеют необходимого количества собственных сотрудников на бирже. Эти категории маклеров не имеют права производить сделки в интересах частных инвесторов.

В Германии только банки могут непосредственно совершать сделки с ценными бумагами для клиентов. Банки направляют в операционный зал биржи приказы, где они исполняются официальными брокерами — курсовыми маклерами.

С конца 1992 г. заявки на покупку и продажу ценных бумаг на Немецкой бирже передаются по каналам электронной связи и поступают в компьютер курсового маклера с помощью системы BOSS. Курсовой маклер определяет единую цену, которая позволяет выполнить наибольшее количество заявок. Для получения информации о заключенных сделках используется информационная система KISS. Система исполнения сделок на германских биржах компьютеризирована, все ценные бумаги, которые обращаются на Немецкой бирже, находятся в центральном депозитарии (за некоторым исключением) в основном в безналичной форме. При поставке ценных бумаг в центральном депозитарии средства списываются со счета продавца и записываются на счет покупателя.

Фондовые индексы немецкого рынка

Фондовые индексы. Наиболее популярным показателем, характеризующим состояние фондового рынка Германии, является взвешенный фондовый индекс ДАХ. Он начал использоваться на подъеме фондового рынка Германии в 1972 г. и уже через пять лет поднялся с 970 до 2038. Затем в 1987 г. во время краха рынка этот индекс опустился ниже 1400, но затем не только вернулся на прежний уровень, но и превзошел его. В последующие годы наблюдался значительный рост индекса ДАХ (см. рисунок).

Кроме индекса ДАХ рассчитываются и другие фондовые индексы, среди которых следует отметить композитный индекс ДАХ (СДАХ) по 320 акциям, а также ДАХ-100 и индексы, отражающие движение курсов облигаций, REX и REXP.

Среди немецких компаний, чьи акции пользовались наибольшим доверием и соответственно популярностью в последние годы, можно назвать Siemens, Volkswagen, Henkel, Schering и др.

Немецкие фондовые биржи

Немецкие фондовые биржи (на англ. German Stock Exchange, аббревиатура GSE) – это торговые площадки, которые функционируют в таких городах Германии, как Франкфурт-на-Майне, Берлин, Дюссельдорф, Мюнхен, Штутгарт, Гамбург, Бремен и Ганновер.

История немецких фондовых бирж в датах

1558 – на территории Германии была впервые учреждена торговая площадка в Гамбурге. В настоящий момент она управляются компанией «BOAG Borsen AG».

1558 – на территории Германии была впервые учреждена торговая площадка в Гамбурге. В настоящий момент она управляются компанией «BOAG Borsen AG».

1580 год – была учреждена торговая площадка в Дюссельдорфе.

1585 год – была образована Франкфуртская торговая площадка. Основным ее предназначением в это время была установка единого курса обмена монет из золота и серебра, которые применялись в торговле на рыночной площади данного города.

1685 год – была основана биржа в Берлине. В настоящий момент данная торговая площадка специализируется на торговле твердо-процентными ценными бумагами.

1785 год – была учреждена биржа в Ганновере.

1830 год – была основана Мюнхенская фондовая торговая площадка. В настоящий момент данная биржа рассчитана на компании среднего звена.

1861 год – была основана торговая площадка в Штутгарте.

В середине 90-х годов на немецких фондовых площадках обращались ценные бумаги 678 местных эмитентов и примерно 944 акции иностранных компаний. Их общая капитализация оценивалась в 588 млрд. американских долларов.

1970 –е годы – закончился процесс перехода немецких фондовых торговых площадок на компьютеризированную систему исполнения сделок.

1996 год – в Дюссельдорфе учреждена торговая площадка «Lang and Schwarz».

2001 год – создана торговая площадка в Берлине под названием «Tradegate».

Несколько слов о Франкфуртской торговой площадке (аббревиатура FSE)

Сегодня вышеуказанная биржа является чрезвычайно важным финансовым центром Германии. Ее оператором является компания «Deutscge Boerse Group AG». Именно на Франкфуртскую торговую площадку приходится 90 % оборота ценных бумаг Германии. В листинге данной биржи участвуют акции более 300 компаний, 140 из которых являются заграничными, что дает право считать ее торговой площадкой международного уровня.

Сегодня вышеуказанная биржа является чрезвычайно важным финансовым центром Германии. Ее оператором является компания «Deutscge Boerse Group AG». Именно на Франкфуртскую торговую площадку приходится 90 % оборота ценных бумаг Германии. В листинге данной биржи участвуют акции более 300 компаний, 140 из которых являются заграничными, что дает право считать ее торговой площадкой международного уровня.

Данная торговая площадка управляется Советом, в состав которого входит примерно 22 управляющих. Последние назначаются на эту должность на три года. Членами Совета выступают представители банковских учреждений, страховых компаний, инвесторов, маклеров и эмитентов. В структуру FSE входят также и такие регулирующие органы, как Совет по листингу, Палата курсовых маклеров и Биржевой арбитраж.

Согласно данным 2000 года, число банковских учреждений, которые являются членами FSE, составляло 137 (69 иностранных и 68 немецких). В целом на торговой площадке доминирующее положение занимают три ведущих германские кредитные учреждения – это «Дойче банк», «Коммерц банк» и «Дрездене банк».

FSE оперирует следующими видами финансовых инструментов:

Торговая площадка является оператором одной из самых ликвидных электронных систем на интернациональном рынке кассовых сделок под названием Xetra. Основная валюта сделок – евро.

Кроме электронной торгов, на FSE с понедельника по пятницу 3 часа в день организовываются так называемые торги «на паркете».

FSE является второй по величине (уступает место только LSE) в Европе.

Особенности торговли на немецких фондовых биржах

Согласно действующему биржевому законодательству все немецкие фондовые торговые площадки являются учреждениями публичного характера, то есть представляют собой некоммерческие организации. Они объединены в обществе акционерного типа «Немецкая биржа АГ».

Согласно действующему биржевому законодательству все немецкие фондовые торговые площадки являются учреждениями публичного характера, то есть представляют собой некоммерческие организации. Они объединены в обществе акционерного типа «Немецкая биржа АГ».

По состоянию на сегодняшний день правила торгов на всех биржах Германии едины, а информация распространяется практически одновременно по всем торговым площадкам.

Абсолютно все сделки на любой из германских бирж совершаются через центральный депозитарий, который представлен депозитарно-клиринговой системой «Немецкий кассовый союз».

Индекс DAX30 применяется для расчета стоимости ценных бумаг на всех германских фондовых биржах, поэтому является отличным индикатором состояния экономики этого государства.

Регулирование деятельности немецких фондовых бирж

Система регулирования работы торговых площадок, расположенных на немецких землях, отличается наличием четырехуровневой структуры контроля и надзора. Итак, контроль за торговлей ценными бумагами в Германии осуществляют:

Система регулирования работы торговых площадок, расположенных на немецких землях, отличается наличием четырехуровневой структуры контроля и надзора. Итак, контроль за торговлей ценными бумагами в Германии осуществляют:

- федеральные органы;

- структуры биржевого надзора федеральных территорий;

- комитеты по надзору на фондовых торговых площадках;

- управления внутреннего контроля коммерческих кредитных организаций.

Регулирование работы немецких фондовых бирж также осуществляет и созданная в 1994 году Комиссия по торговым площадкам и ценным бумагам.

В 2002 году была образована Федеральная служба по регулированию финансовых рынков – орган, который объединил под одной крышей три германских федеральных ведомства, осуществляющих надзор за работой рынка ценных бумаг, банковских учреждений и страховых организаций.

Источники:

http://studbooks.net/776101/bankovskoe_delo/rynok_tsennyh_bumag_germanii

http://sibac.info/journal/student/55/134808

http://moluch.ru/archive/78/13737/

http://stud24.ru/finance/rynok-cennyh-bumag-germanii/147028-431200-page2.html

http://ekonomyks.ru/01/11/1_fondovyi_rynok_germanii.php

http://utmagazine.ru/posts/12532-nemeckie-fondovye-birzhi

http://brodude.ru/biznes-immigratsiya-v-germaniyu-chto-neobhodimo-znat-v-2019-godu/